开头声明

门店数量不断增长,收入和净利润大幅增长。公司2017年上半年收入为1.27亿元,同比增长51.24%;归属于挂牌公司股东净利润为1780万元,同比增长74.21%;归属于挂牌公司股东的扣除非经常性损益后的净利润为1729万元,同比增长86.51%;毛利率32.14%,同比小幅下降0.98pct;管理费用率17.97%,同比下降0.13pct;销售费用率0.55%,同比下降0.05pct。公司收入和净利润均实现大幅增长,主要是因为:(1)公司积极拓展业务,门店数量大幅增长,单店盈利能力有所提升;(2)公司形成集团统一化管理模式,管理经验的提升,给企业带来更为客观的经济效益。

专业宠物医疗保健服务提供商。公司主要为宠物主提供宠物医疗与保健服务,兼营宠物美容和宠物食品用品销售业务。截至2016年底,公司旗下连锁宠物医院达100余家,已完成对北京、上海等一线城市的覆盖,正在完善二线城市布局。公司拥有先进的医疗设备,通过近1000位动物医学背景雄厚的宠物医生及助理,在其100多家直营连锁宠物医院内为客户提供全方位的宠物医疗与保健服务。公司拥有宠物医疗与保健、宠物美容及宠物食品用品销售三大业务线条,三大业务相互促进,满足用户“一站式”服务需求。公司2016年营业收入为1.90亿元,其中宠物医疗与保健、宠物美容、宠物食品用品销售的收入分别为1.22亿元、3751万元、2915万元,占比分别为64.03%、19.71%、15.32%。

“1+P+C”布局模式打造可复刻运营模式,连锁化经营加速公司外延式扩张。宠物医疗行业在国内是朝阳行业,公司规模在国内已处于第一梯队。公司依照“以一线城市为根基、逐步向二线城市辐射”的战略规划,制定了较为明确、合理的扩张计划,未来将逐步完成在全部一线城市、主要二线发达城市和有发展潜力的三线城市布局。我们预计2017年公司可新增门店数量30家,营收贡献可增加约6000万元;2018年门店预计增加45家左右,营收贡献约为9000万元;2019年门店预计增加60家左右,营收贡献约为1.2亿元。我们同时预计现有门店收入将保持20%的增长,因此我们预计未来3年公司收入分别达2.7/4.1/6.1亿元左右,2017-2019年营收复合增速约为47%。

公司在加快市场拓展步伐、优化市场拓展模式的同时,提前进行资源布局。一方面,通过加强与高校合作和互动、组织“雄鹰杯”小动物医师技能大赛等方式,为人才引进做好储备;另一方面,通过子公司深圳市维特临床兽医培训中心有限公司着力提升医师专业水平;此外,公司已启动宠物食品用品自有品牌和O2O行销模式的建设,为打造全产业链进行布局。

风险因素。市场竞争风险,人才流动风险,消费者市场培育风险。

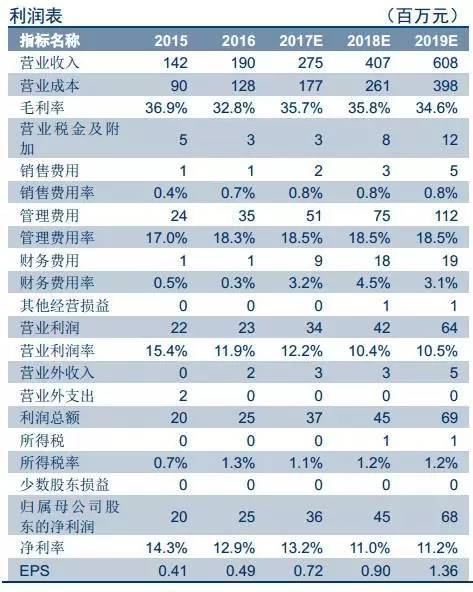

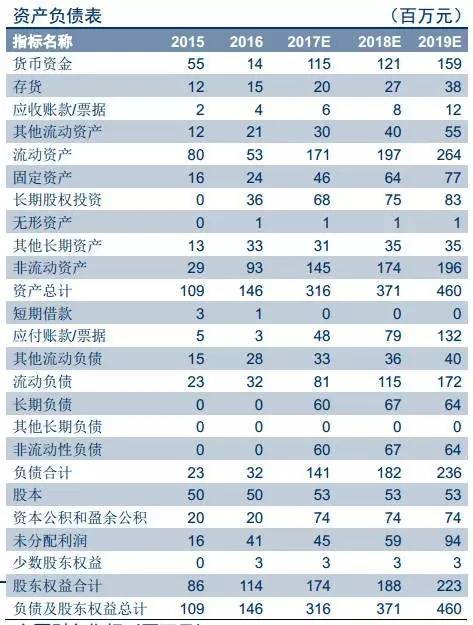

盈利预测、估值及投资评级。我们维持瑞鹏股份2017-2019年净利润预测为3625/4477/6783万元,3年CAGR为40.4%,对应2017-2019年EPS为0.72/0.90/1.36元。维持瑞鹏股份32元目标价(目标市值16亿元,对应2017年PE为44X),维持“买入”评级。

声明

本文节选自中信证券研究部已于2017年8月28日发布的报告《瑞鹏股份(838885)2017年中报点评—布局宠物全产业链,收入利润大幅增长》,具体分析内容(包括相关风险提示等)请详见相关报告。

特别声明

关于使用本资料的注意事项以及不当使用可能会带来的风险或损失。(1)本资料的接收者应当仔细阅读所附的各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注在关键假设条件下投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义(如:给予个股“买入”投资评级,并不等同于建议在当前时点/当前价位执行买入的投资操作)。(2)以往的表现不能够作为日后表现的佐证或担保。投资者不应单纯依靠所接收的相关信息而取代自身的独立判断,须自主作出投资决策并自行承担投资风险。(3)投资者在进行具体投资决策前,还须结合自身情况并配合其他分析手段。投资者在使用该项服务辅助进行具体投资决策时,还需要结合自身的风险偏好、资金特点等具体情况,并配合包括“选股”、“择时”分析在内的各种辅助分析手段形成自主决策。(4)为避免对本资料及其对应的证券研究报告所涉及的研究方法、投资逻辑及其关键假设、投资评级、目标价等内容产生理解上的歧义,进而造成投资损失,在必要时应寻求专业投资顾问的指导。

点击下方阅读原文查看中信新三板研究团队于2017年8月28日正式外发的报告:《瑞鹏股份(838885)2017年中报点评—布局宠物全产业链,收入利润大幅增长》

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。