事件:

2018年12月27日,国家统计局发布:1-11月全国规模以上工业企业实现利润同比增长11.8%,比1-10月下降1.8个百分点,11月当月同比下降1.8%,10月当月同比增长3.6%。

点评:

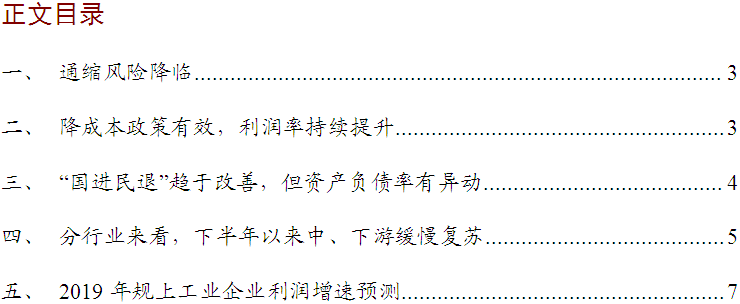

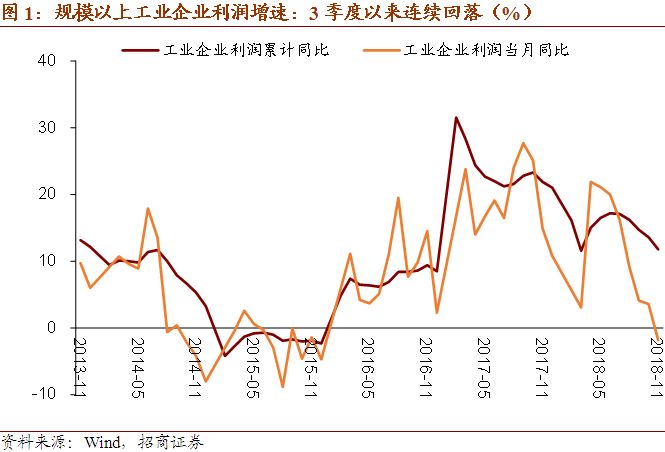

11月规上工业企业利润当月同比增速出现了近3年来的首次负值,目前形势正在走向类似2014Q4至2015Q4工业品通缩的情景,当时PPI增速快速滑落至-5.9%,导致规上工业企业主营业务收入增速从8%以上快速降至1%,利润增速则降至负值。

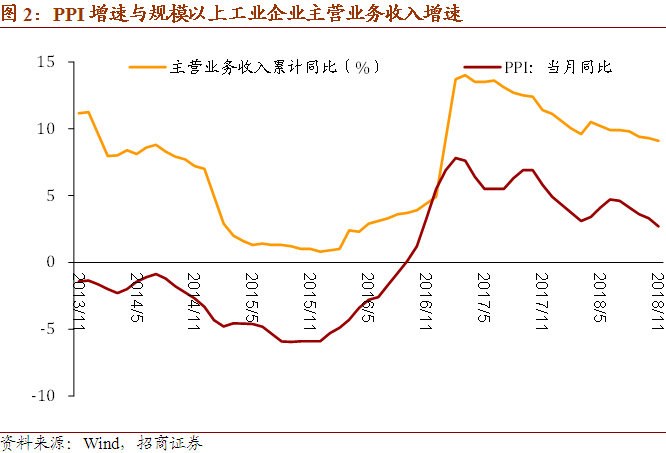

但目前主营业务利润率仍保持上行;成本率仍保持下行。显示降成本政策有所起效,但这难以抵消周期下行阶段收入下降的影响。对应到政策层面,如果问题出在收入端,而政策着力点在成本端,也会导致政策错配的风险。好在12月21日的2018年中央经济工作会议已经确定要“稳定总需求”、“逆周期调节”,政策错配风险正在下降。

国企与民企在利润增长率上的差异继续趋于缩小,但在资产负债率上的差异11月出现异动:周期下行期间,资产相对负债降速更快导致资产负债率上升,这表明降杠杆不能只依靠限制债务,也要保持适度名义增长。

分行业看,虽然国家统计局强调上游行业贡献了绝大部分利润,但下半年以来数个中、下游行业的利润增速保持缓慢提升。

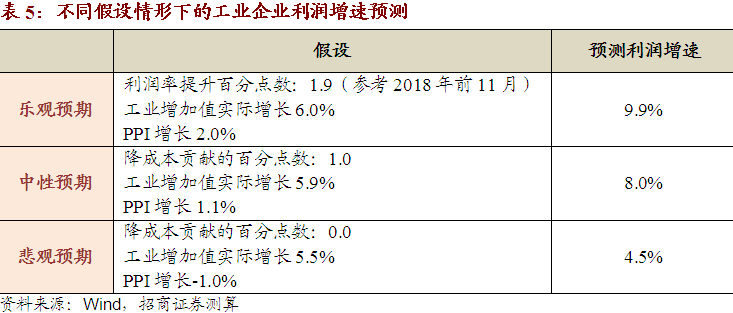

当前利润率的提升来源于去产能与环保限产、降成本(税费、融资难融资贵、控制劳动力成本等)等收入分配红利,有望在2019年持续。基于这一假设,可以预测2019年规模以上工业企业利润平均增长8.0%(=工业增加值增速5.9+PPI增速1.1+收入分配红利贡献1.0个百分点)趋势前低后高,2019Q1、Q2可能会继续负增长,直至通缩真正来临,宽松政策加力之后反弹回升。

一、 通缩风险降临

11月规模以上工业企业利润当月同比增长-1.8%,出现了近3年来的首次负值,目前形势正在走向类似2014Q4至2015Q4的情况(图1),当时工业品陷入通缩,PPI增速从(0,-2)的区间快速滑落至接近-6%的负增长,导致规模以上工业企业主营业务收入增速从8%以上快速降至1%左右(图2),2017年全年利润增速亦为负值。

二、 降成本政策有效,利润率持续提升

但主营业务利润率并未跟随周期下行,1-11月读数6.48%,前值6.44%,去年同期6.36%,仍保持上行趋势;1-11月每百元主营业务收入中的成本84.19元,前值84.27,去年同期85.26,仍保持下行趋势(图3)。

所以目前的形势是,虽然降成本政策有所起效——成本率持续下降、利润率持续上升,但难以抵消周期下行阶段收入下降的影响。对应到政策层面,如果问题出在收入端,而政策着力点在成本端,也会导致政策错配的风险。好在12月21日召开的2018年中央经济工作会议已经确定要“稳定总需求”、“逆周期调节”,政策错配风险正在下降。

三、 “国进民退”趋于改善,但资产负债率有异动

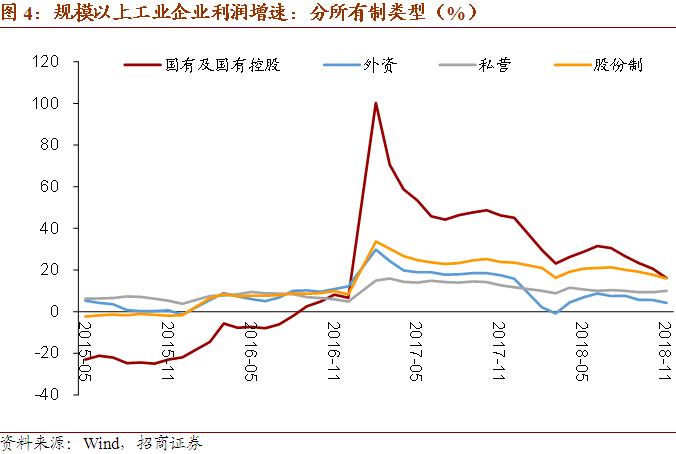

国企与民企在利润增长率上的差异继续趋于缩小,018年6月以来国有及其控股企业利润增速已从30%以上降至16%左右,但私营企业利润增速基本保持在10%左右。

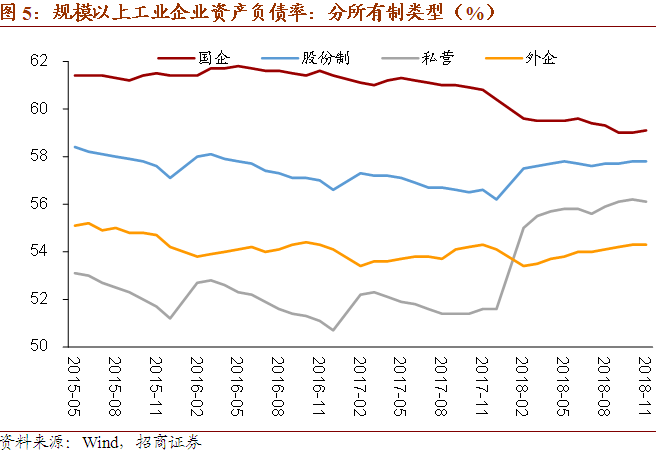

但在资产负债率上的差异11月出现异动:如图5,1-11月国有及其控股企业为59.1%,高于前值59.0%;1-11月私营企业为56.1%,低于前值56.2%,与之前几个月趋势相异。

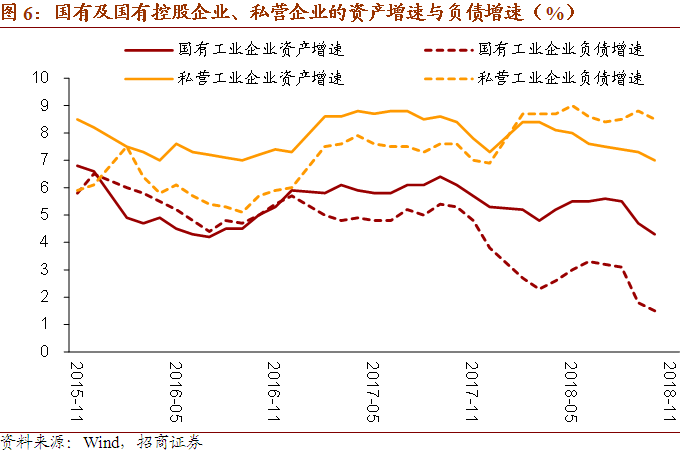

分解来看(图6),其原因在于9月以来国企的资产、负债增速都在下行,但资产降速更快(周期下行所致)导致资产负债率上升,这表明降杠杆不能只依靠限制债务,也要保持适度名义增长。而私营企业的资产增速也在跟随经济周期下行,同时负债增速较为平稳,使得其资产负债率明显高于去年同期;其11月资产负债率下降0.1个百分点,则主要是负债增速下行所致。

四、 分行业来看,下半年以来中、下游缓慢复苏

下半年以来,各行业利润增速呈现如下四个方面的变化:

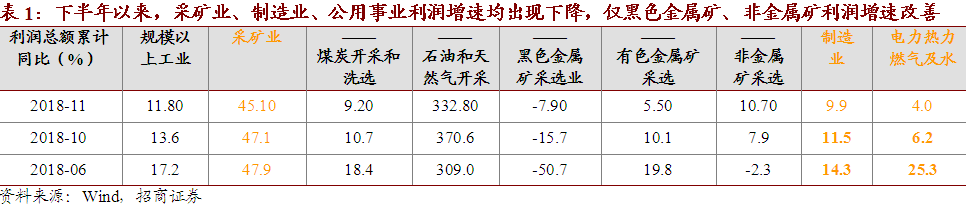

(1)规模以上工业企业整体、采矿业整体、制造业整体、公用事业整体利润增速均出现下降。采矿业之中,黑色金属矿采选持续收窄降幅,非金属矿采选保持加速(表1)。

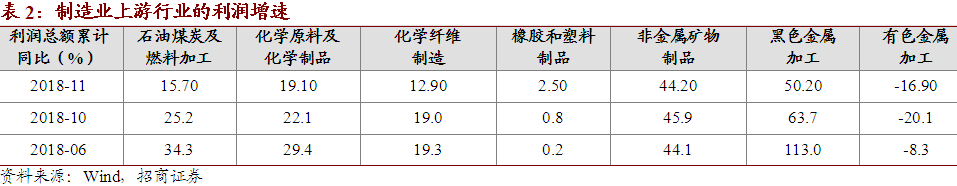

(2)制造业上游行业之中,之前非金属矿物制品行业的利润增速趋于提升,但11月也出现降速;有色金属加工业在11月收窄利润降幅;橡胶塑料趋于改善;而燃料加工、化学制品、化学纤维、黑色金属加工4个行业趋于降速。

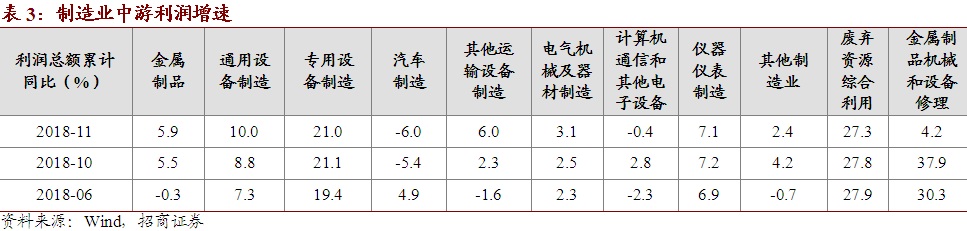

(3)制造业中游行业之中,汽车制造业的利润负增长情况仍在恶化;11月计算机通信与电子设备制造业利润增速突然由正转负,终止此前的改善趋势;专用设备制造、仪器仪表制造等也出现小幅回落;仅金属制品、通用设备、其他运输设备、电气机械与器材制造等利润增速仍在提升。

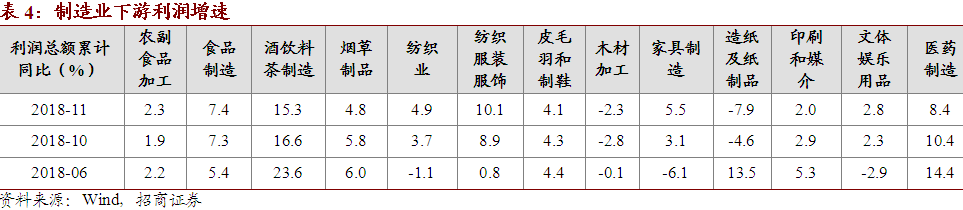

(4)制造业下游行业之中,烟草、酒饮料茶行业、医药制造、造纸及纸制品等行业的利润增速趋于回落;而食品、纺织服装、家具制造、文体娱乐用品等行业利润增速趋于上行。

五、 2019年规上工业企业利润增速预测

按照“利润=收入×利润率”企业利润增长可分解为收入增长(取决于名义GDP增速)和利润率的提高两个部分。2016年、2017年、2018年前11个月利润率分别同比提高0.21、0.48、0.12个百分点,对当期利润增速的贡献分别为3.6、8.0、1.9个百分点(请参考2018年3月的报告《量化“收入分配红利”对企业盈利的贡献》))。且如前所述,当前工业企业利润率的提升来源于去产能与环保限产、降成本(税费、融资难融资贵、控制劳动力成本等)等政策红利,因此具有逆周期性,有望在2019年持续。

在这样的假设条件之下,假设2019年工业增加值增速为5.9%,PPI增速为1.1%(二者皆为Wind汇总的市场预期均值),那么可以预测规模以上工业企业盈利增速约为8.0%(=工业增加值增速+PPI增速+收入分配红利)。表5也根据不同的预期进行了测算。

不过从当前中国经济周期所处的位置来看,短波周期(3-4年)预计在2019Q2见底,届时通缩压力加剧(PPI临近负值),政策可能会有更大宽松,从而在下半年使经济增速企稳。由此预测,2019Q1、Q2的企业盈利增速可能会继续负增长,直至总需求扩张的政策真正生效之后,企业主营业务收入、盈利增速才能出现反弹。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。