今年以来,互联网行业“跌跌不休”,其中固然有市场回调的影响,但也一定程度上反映出消费互联网正在进入康波周期末端。即将到来的新周期中,云计算正是最具确定性的产业之一。

纵观云计算产业链中,IaaS层的机会已经被巨头瓜分,但PaasSaaS仍为企业提供了广阔的发展空间。比如,百亿美金的实时音视频PaaS领域。在这个领域中,声网是毋庸置疑的龙头。声网作为实时音视频云服务提供商,帮助客户实现实时的语音、视频通话、互动直播等产品功能。

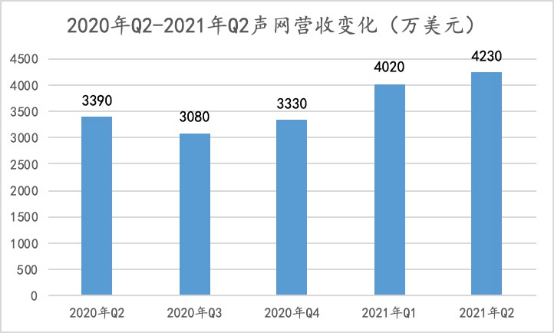

那么,声网的发展态势如何呢?恰逢,公司发布2020年Q2财报,给我们提供了一个很好的观察窗口。从财务数据看,二季度声网营收实现4230万美元,同比增长24.9%。

业绩高速增长背后,得益于声网独有的“开发者驱动模式”。即公司通过开发者生态搭建,为开发者提供技术支持和产品试用机会。在这个过程中,公司也帮助开发者打磨场景,协助开发者进行产品研发。

与下游场景的深度绑定,也给声网的增长打下坚实的基础。一方面,随着声网的服务在开发者群体逐渐渗透,为公司带来更多的业务机会。另一方面,通过开发者生态吸引海量客户,公司也降低了对大客户的依赖,客户集中度低于同业,实现了更为良性的客户结构。

着眼未来,互联网由图文向视频的范式升级,为实时音视频提供了更大的用武之地。此外,AIOT拐点初现,元宇宙概念的崛起,也都为实时音视频技术带来更多的应用场景。从这个角度看,声网的故事或许才刚刚开始。

/ 01 /

开发者驱动,

声网实现高效增长

二季度,声网延续了过往的高增长。营收实现4230万美元,同比增长25%。如果剔除2020年疫情的影响,声网营收同比增长57%。

从财报看,公司营收持续高增长,得益于服务端的量价齐升:

在客户数量方面,公司活跃客户数量2499,同比增长64.8%。客户价值方面,净扩张率能够很好的反映出客户价值变化。净扩张率,是指公司上一年度的客户在当年度付费金额的增减情况。二季度,公司净扩张率为110%。

服务端的量价齐升,主要要归功于“开发者驱动型”模式。与传统SaaS/Pass公司增长,依靠庞大的销售团队不同,声网通过搭建开发者生态吸引开发人员,以驱动业务增长。

在搭建开发者生态上,声网主要做了两件事:建设开发者社区和开发者自服务体系。在开发者社区中,公司不断分享实时音视频领域的研发成果、技术解决方案。通过开发者社区,开发者一方面,获得了声网产品的试用机会,另一方面,声网技术人员也与开发者共同打磨应用场景,协助开发人员完成产品研发。

以播客场景为例,随着主播与用户之间的实时互动愈发频繁,如何保证交互流畅性成为一个难题。比如音质问题,主播为了保证音质和听感,往往会购买专业设备。但随机连麦的普通用户大多没有专业设备,因此互动中往往音质较差。基于此痛点,声网通过技术与算法优化赋能开发者APP,使普通用户不用专业设备也能有好的音质体验。

除了赋能开发者的产品研发,符合要求的开发者产品,也可以被纳入到声网的开发者线上采购自服务体系,进行产品售卖。这样即赋能了开发者的产品销售,也为其它开发者提供了更多的服务品类,丰富了开发者生态。

在客户群体方面,为了保持开发者生态的持续繁荣,声网尤其注重对中长尾开发者的扶持。对此,公司制定了专门的创业者扶持计划:只要满足声网的创业条件,声网会给创业者赠送每年100万音视频分钟数,并提供专属技术支持通道等服务。

声网这么做也不难理解,因为声网很多大客户都是从中小开发者成长而来。比如,狼人杀游戏正是通过应用声网音视频解决方案,逐渐成长为垂直领域独角兽。

总结下来,声网通过搭建开发者生态,赋能开发者成长。在这个过程中,声网也将产品逐步渗透给开发者,最终实现以开发者驱动业务增长的逻辑闭环。这一逻辑也反映在声网的业务数据里。

首先,随着开发者数量的增加,平台对客户痛点有了更深的了解,能够提供更完善的产品和服务,进一步吸引更多开发者,形成开发者增长-平台性能提升的飞轮效应。截至2季度,声网全球注册应用超33.7万个,同比增长55%。

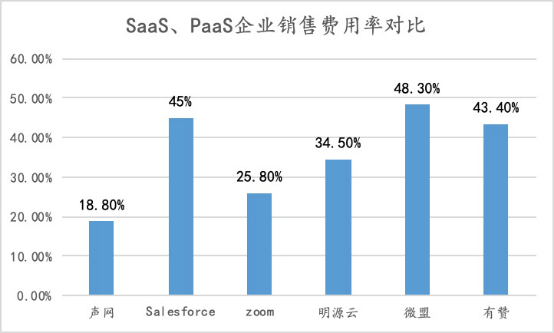

其次,声网开发者驱动模式,降低了对营销费用投放的要求。从数据上看,公司销售费用率低于海内外同行业公司。(注:由于部分企业未发布二季报,故统一用2020年年报数据)

从目前看,“开发者驱动模式”正在驱动声网业务不断增长。增长逻辑已然清晰,那么投资人又应该如何看待声网的壁垒呢?

/ 02 /

声网的“两板斧”:

技术领先+客户分散

从独立SaaS/PaaS厂商的发展历史看,大多遵循一条路径:以某垂直领域内领先的技术破局,落地到场景,将技术优势转化为客户优势,进而实现业务的持续增长。

如今,声网也正走在类似路径上。在实时音视频领域,声网拥有绝对的技术优势,且技术优势也能够转化为更好的用户体验。

以语音实时互动场景中的编解码技术为例,在网络信号不好的情况下,传统编码器,通常会选择降低码率,减少对带宽的占用,以避免出现语音卡顿的情况。但这种方法确很难保留用户音色,影响音质。

声网将AI技术应用到编码技术中,推出了语音编解码器Agora Silver,使客户在弱网环境下,仍然能实现流畅与高音质兼得的语音互动。值得一提的是,相较同类产品-google近期发布的Lyra,声网产品Agora Silver以更小的算力即可实现产品功能,更适应移动终端上的实时互动场景。

当然,声网的技术优势不仅体现在编码领域,也体现在实时音视频的各个环节。比如,基于AI算法的领先,声网能够在实时互动场景中,支持客户变声,美声美颜、智能动作识别、3D渲染等功能的应用。

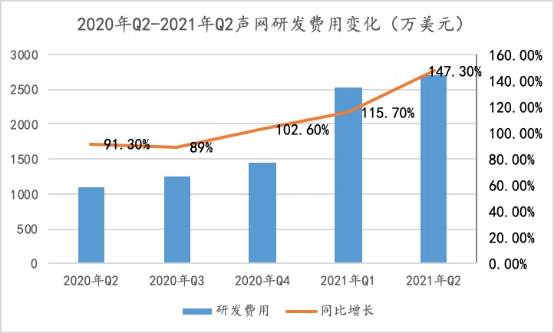

技术领先,很大程度上得益于声网的长期技术投入。近几个季度,公司研发费用及增速逐季提升,二季度为2700万美元,同比增长147.3%。短期看,虽然激进的技术投入,使公司出现了阶段性亏损。但拉长周期来看,也为公司的长远发展打下了基础。

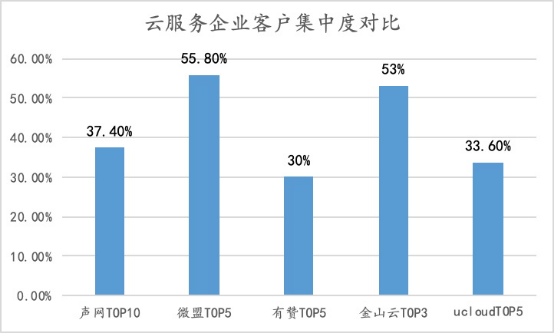

从目前看,声网的技术优势逐渐获得市场的认可。一方面,即使小米、陌陌、B站、HTC、小红书等互联网大厂,也纷纷选择技术更为领先的声网服务。另一方面,随着公司客户数量持续增加,公司TOP10客户收入占比递减,由2018年的50.8%下降到2020年的37.4%。

与前者相比,后者的意义更为重要。与同行业公司对比,声网TOP10客户收入占比,不仅与有赞、Ucloud的TOP5客户收入占比相当,也明显低于微盟TOP5客户收入占比、金山云TOP3客户的收入占比。

那么,投资人应该如何理解声网大客户占比低的意义?这要从SaaS企业发展逻辑说起。

在国内,SaaS企业普遍以服务大客户起家,固然大客户能够带来更高的客单价,但长期来看,大客户定制化要求高,不利于SaaS产品标准化的提升。另外,客户集中度过高,也不利于业绩的稳定性。换句话说,大客户起家,小客户推动后续增长,才是这个行业取胜的关键。

从这个角度看,声网已经基本完成了上述转型,正处于良性增长阶段。既然当下已无问题,那么,我们又应该如何看待声网的未来可能呢?

/ 03 /

声网的未来可能

过去一年,Salesforce、ZOOM等新贵SaaS公司市值纷纷超过老牌劲旅甲骨文。放眼大部分细分领域也都诞生了年营收超过10亿美金的SaaS/PaaS公司。

反观,声网所在的实时音视频领域,过去受限应用场景及技术成熟度等瓶颈,尚未出现垂直巨头。当下,实时音视频行业正迎来拐点,领域内公司也迎来增长良机。

聚焦在行业层面,带动实时音视频高速增长的因素有二:

其一,实时音视频过去所聚焦的互联网行业,正迎来“纯文字”→“文字+图片”→“文字+图片+视频”的路径升级。实时音视频的互动越来越成为APP的标配,行业发展空间也大为增加。

其二,AIOT、元宇宙和扩展现实等下一代技术场景,带来了实时音视频等应用场景的大幅增加。目前来看,行业在新应用场景中,已实现产品落地。

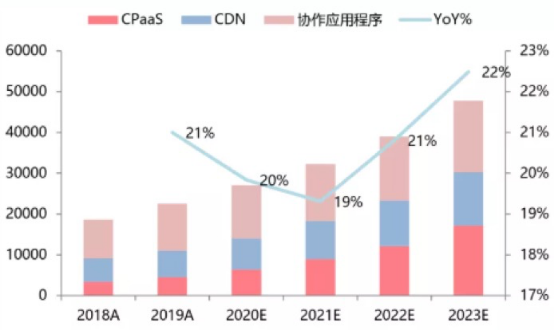

在上述因素的驱动下,实时音视频市场规模也水涨船高。根据IDC预测,2023年实时音视频市场规模超过500亿美元,并仍保持着22%的高增速。

上述的积极变化,也同样反映到了声网的业务层面。如今,声网的应用场景已经不仅局限于教育、会议、直播等传统互联网场景,在Metaverse(元宇宙)、远程超声问诊、以及以智能灯、智能健身镜、Watch Party等新兴场景中,公司也皆实现产品落地。

不出意外,作为实时音视频领域的行业龙头,声网将持续受益这一趋势。除了技术领先,其高效的收费模式和产品线的扩张,也将成为其抢占市场份额的关键。

在收费模式上,声网采用的是按需付费,即以实际算力/使用量计费。相比过去以固定价格订阅的收费模式,这样更有利于客户成本的节约。从目前看,从固定价格的订阅模式转化为按需付费,正在成为Pass/SaaS行业新的发展趋势。过去一年的牛股Snowflake,就是此种模式的典型代表。

在产品线扩张上,声网采取了内部研发和外延并购两种方式。在内部研发中,公司不断完善实时音视频功能。比如,在Agora SDK 3.4.0这一重要版本中,声网实现了实时视频的高流畅性和低延迟性。

而随着上市带来资本实力充实后,外延并购也正在成为声网扩张产品线的重要手段。今年,声网完成了对即时通讯云和客服云服务商环信Easemob的收购。收购完成后,双方将在产品层面进行深度结合,形成实时互动云行业RTC+IM产品组合。

总的来说,随着虚拟世界与现实世界进一步打通,声网作为这一趋势下的“卖水人”,面临的机会自然不用多说。叠加产品的持续升级,公司也有望迎来新一轮发展周期。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。