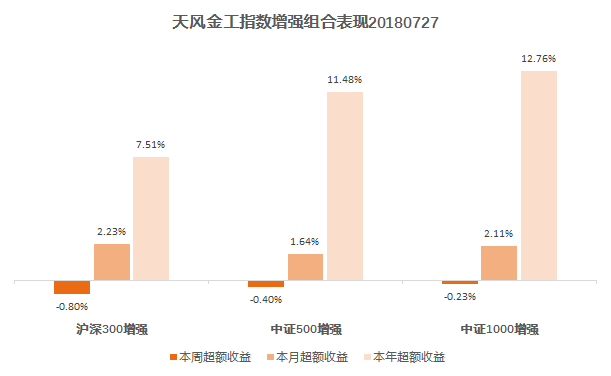

指数增强组合表现

我们分别以沪深300、中证500、中证1000指数为基准构建指数增强组合,组合的表现如下图:

各指数增强组合表现如下:

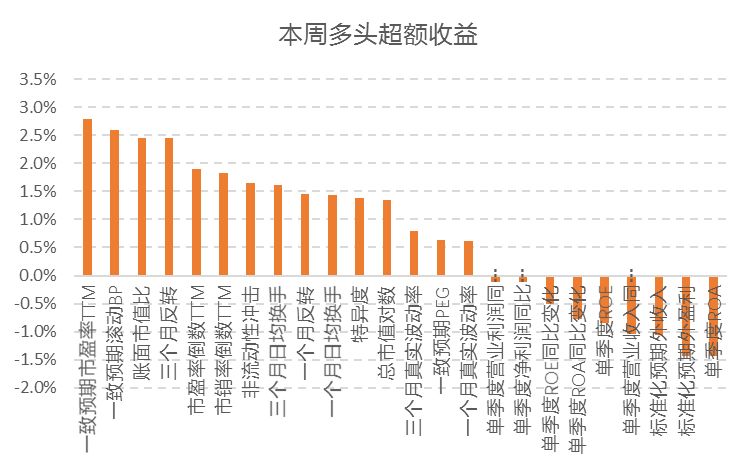

因子多头超额收益表现

我们以因子过去10年的IC均值判断其多头方向,IC均值小于0则取值小的为多头,IC均值大于0则取值大的为多头。因子多头组合为每月末取因子多头前10%的股票等权构建组合,多头超额收益计算方式为多头组合收益-全市场等权组合收益。

本周因子的多头超额收益表现见下图,本周内一致预期市盈率TTM、一致预期滚动BP、账面市值比、三个月反转因子的表现较好,而单季度ROA、标准化预期外盈利、标准化预期外收入、单季度营业收入同比增速、单季度ROE等因子的表现较差。

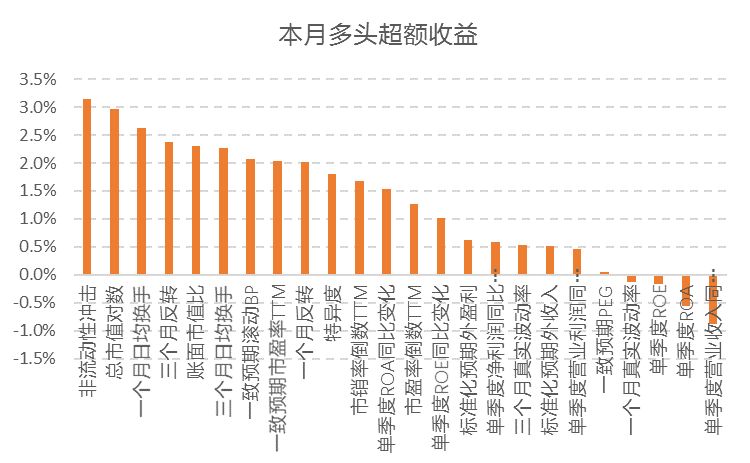

本月多头超额收益表现见下图,本月内非流动性冲击、总市值对数、一个月日均换手因子的表现较好,而单季度营业收入同比增速、单季度ROA、单季度ROE、一个月真实波动率等因子的表现较差。

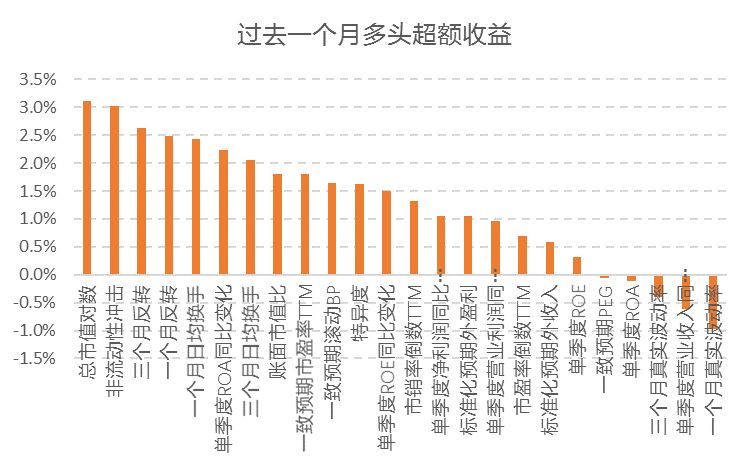

过去一个月多头超额收益表现见下图,过去一个月内总市值对数、非流动性冲击、三个月反转、一个月反转等因子表现较好,而一个月真实波动率、单季度营业收入同比增速、三个月真实波动率、单季度ROA、一致预期PEG等因子表现较差。

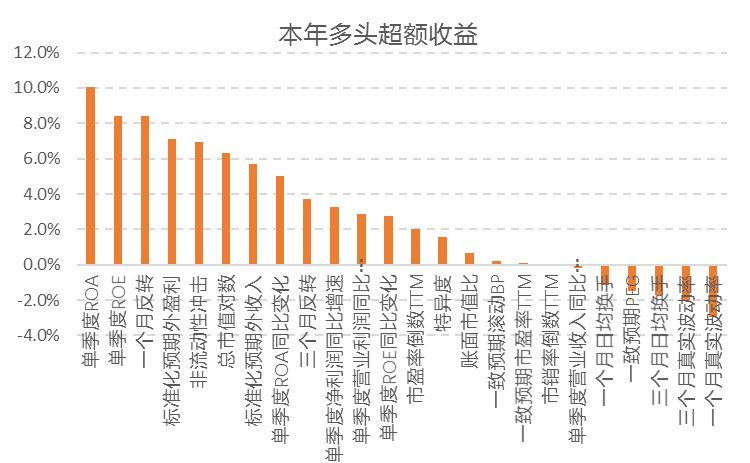

本年内单季度ROA、单季度ROE、一个月反转、标准化预期外盈利、非流动性冲击因子表现较好,而一个月真实波动率、三个月真实波动率、三个月日均换手、一致预期PEG、一个月日均换手等因子表现较差。

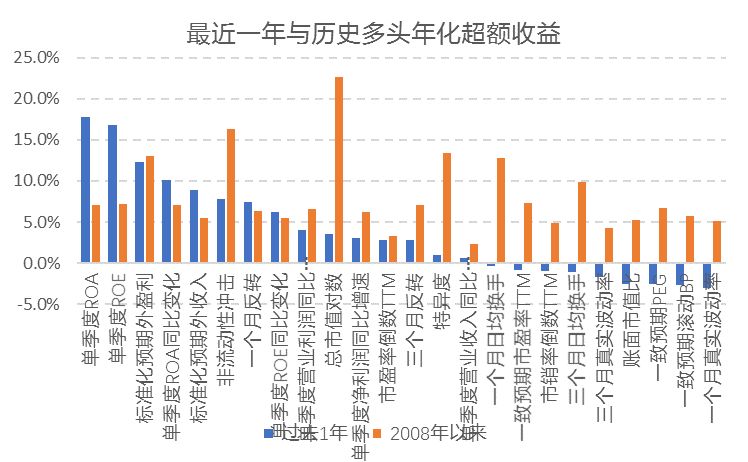

最近一年内单季度ROA、单季度ROE、非流动性冲击、标准化预期外盈利、一个月反转因子表现较好,一个月真实波动率、一致预期滚动BP、一致预期PEG、账面市值比等因子表现较差。

不同时间段内的因子多头超额收益表现如下表:

因子多空收益表现

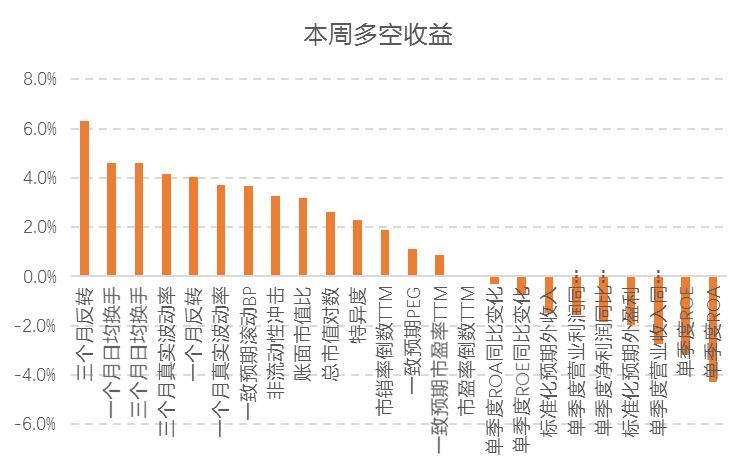

多空收益能够反映因子的选股能力。本周因子的多空收益表现见下图,本周内三个月反转、一个月日均换手、三个月日均换手、三个月真实波动率、一个月反转因子的表现较好,而单季度ROA、单季度ROE、单季度营业收入同比增速、标准化预期外盈利等因子的表现较差。

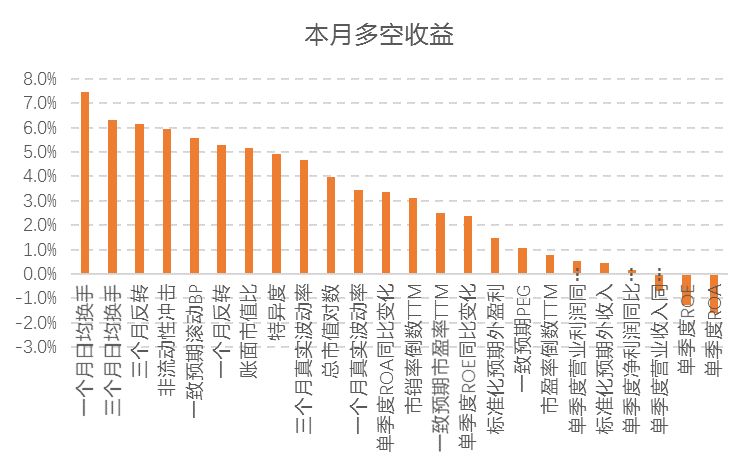

本月多空收益表现见下图,本月内一个月日均换手、三个月日均换手、三个月反转、非流动性冲击、一致预期滚动BP因子的表现较好,而单季度ROA、单季度ROE、单季度营业收入同比增速等因子的表现较差。

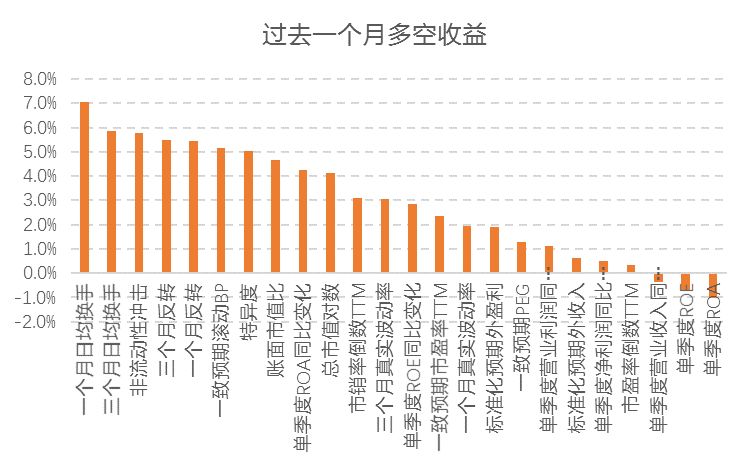

过去一个月内一个月日均换手、三个月日均换手、非流动性冲击、三个月反转、一个月反转因子表现较好,而单季度ROA、单季度ROE、单季度营业收入同比增速等因子表现较差。

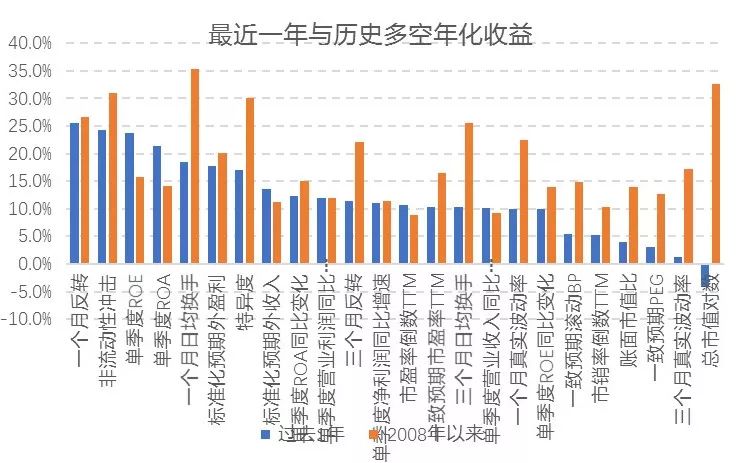

本年内一个月反转、单季度ROA、非流动性冲击、单季度ROE、标准化预期外盈利、特异度、单季度净利润同比增速、标准化预期外收入因子表现较好,而三个月真实波动率、三个月日均换手、一致预期PEG、一个月真实波动率等因子表现较差。

最近一年内一个月反转、非流动性冲击、单季度ROE、单季度ROA、一个月日均换手、标准化预期外盈利、特异度等因子表现较好,而总市值对数、三个月真实波动率因子表现较差。

不同时间段内的因子多空收益表现如下表:

因子信息比表现

信息比能够综合考察因子的收益与风险。不同时间段内的因子多空收益信息比如下表:

因子的多空收益信息比表现见下图:

本周内三个月反转、一个月真实波动率、市销率倒数TTM、三个月日均换手、一个月日均换手、三个月真实波动率、特异度等因子表现较好,而标准化预期外盈利、标准化预期外收入、单季度营业收入同比增速、单季度ROA、单季度ROE、单季度净利润同比增速、单季度营业利润同比增速等因子表现较差;

本月内特异度、市销率倒数TTM、单季度ROA同比变化、一致预期滚动BP、账面市值比、非流动性冲击等因子表现较好,而单季度ROA、单季度ROE、单季度营业收入同比增速、单季度净利润同比增速等因子表现较差;

过去一个月内特异度、单季度ROA同比变化、市销率倒数TTM、一致预期滚动BP、非流动性冲击、账面市值比因子表现较好,而单季度ROA、单季度ROE、单季度营业收入同比增速等因子表现较差;

本年内标准化预期外收入、标准化预期外盈利、非流动性冲击、一个月反转、特异度、单季度净利润同比增速等因子的表现较好,而三个月真实波动率、三个月日均换手、一个月真实波动率等因子的表现较差。

因子多空相对强弱走势

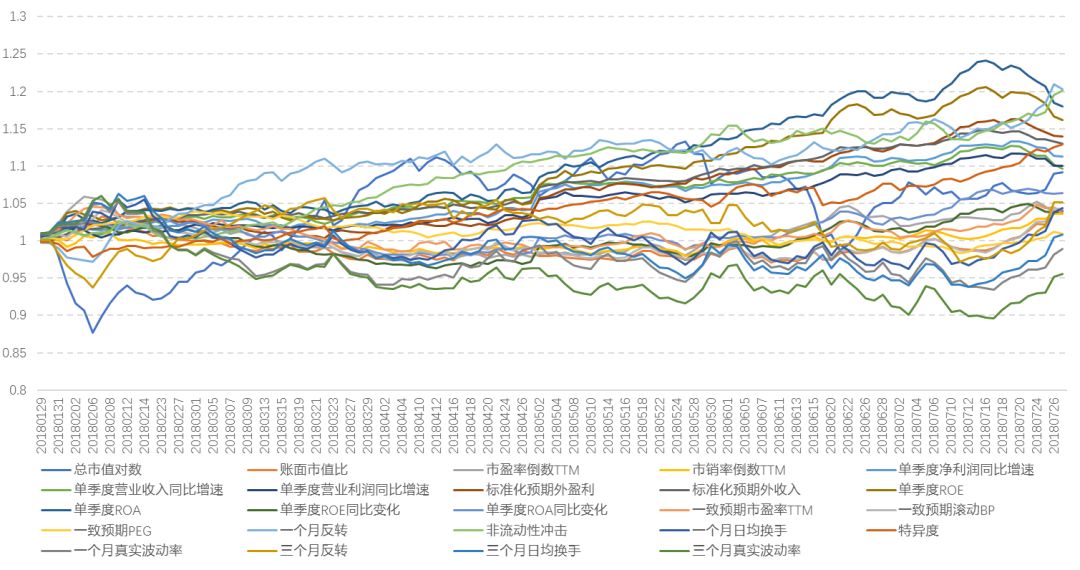

下图展示了近半年内各因子的多空相对强弱走势情况:

近半年内表现较好的因子有一个月反转、非流动性冲击、单季度ROA、单季度ROE等因子;近半年内表现较差的因子三个月真实波动率、一个月真实波动率、三个月日均换手等因子。

风险提示

市场系统性风险,有效因子变动风险。

关注我们

风险提示:市场系统性风险,有效因子变动风险。

《天风证券-金工定期报告-因子监控及指数增强组合跟踪 2018-7-28》

2018年7月28日

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。