又一网贷平台要IPO!3年赚了57亿,营销费用就高达52亿,这些钱都花在哪儿了

那个超爱在网剧里面打广告的玖富集团要赴美上市了。

7月26日,老牌网贷平台玖富集团以开曼群岛公司9FInc为主体,向美国证券交易委员会提交了招股书,将在纽交所或纳斯达克申请ADS上市,代码为“JFG”,采用AB股架构,拟募资金额1.5亿美元。

在贷余额达553亿、三年净利润合计56.5亿元(剔除股权薪酬支出影响)、平台活跃出借人和投资人数量的剧烈波动、机构融资占比的快速攀升、逾期率,都是这家老牌网贷平台招股书的看点。

在贷余额553亿元,三年净赚56.5亿元

距5月初网贷平台“你我贷”登陆纳斯达克三个月后,又有网贷平台拟赴美上市。

在网贷平台纷纷赴美上市之际,成立于2006年的老平台玖富也有所动作。

从招股书披露情况看,截至2019年3月31日,玖富集团在贷余额(outstanding loan balance)达553亿元、注册用户数7670万人,在网贷行业规模排名居前列。

玖富广为大众所知的核心产品是悟空理财、玖富钱包,按招股书公示,其为用户提供的在线理财产品包括固定收益、股票、保险和基金等四类。

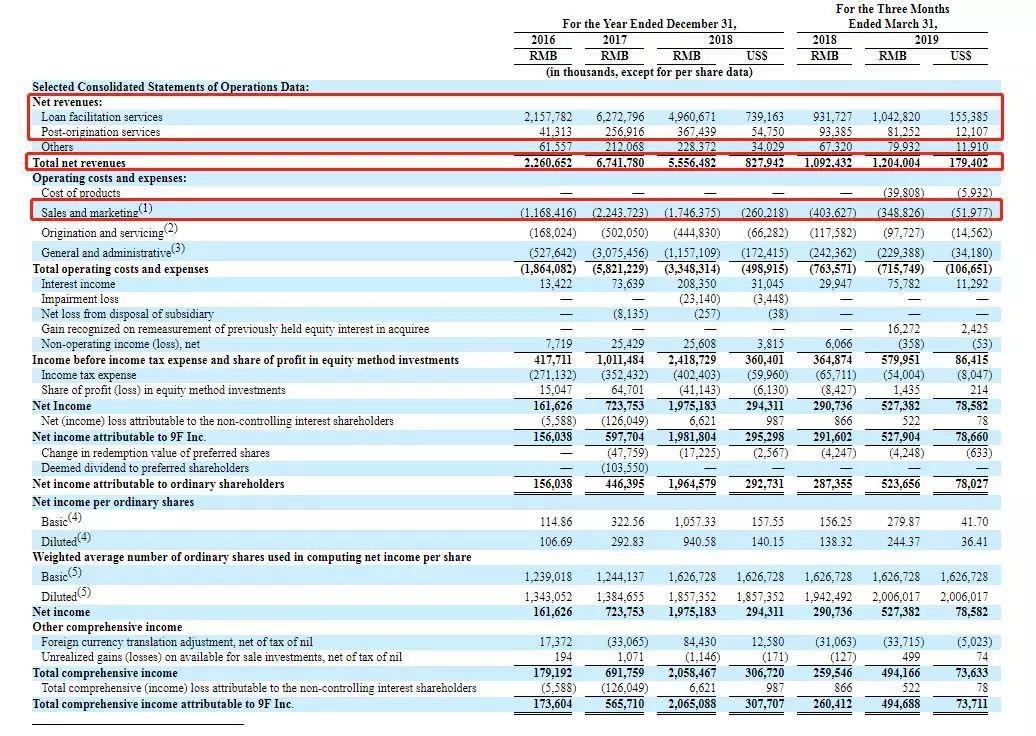

招股书显示,2016年到2018年,玖富集团的净收入分别为22.61亿、67.42亿和55.57亿元人民币;同期净利润分别为1.62亿、7.24亿和19.75亿元人民币;不过,剔除股权薪酬支出影响,2016年、2017年、2018年、2019年一季度,玖富调整后净利润分别是2.7亿元、29亿元、24.8亿元、5.61亿元,过去三年净赚56.5亿元。

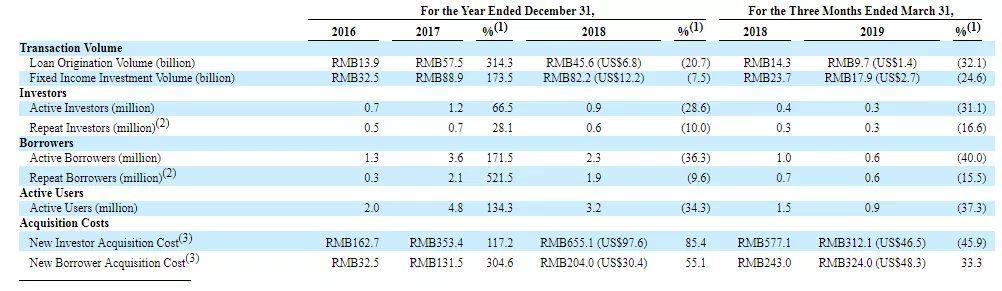

数据显示,2016年、2017年、2018年、2019年一季度期末,玖富在贷余额为154亿元、457亿元、520亿元、553亿元,这之中,2017年、2018年同比增长196.4%、13.7%,受国内监管要求网贷行业“三降”等政策影响,增速大幅下滑。

与之相应的,2018年借款人数(出借人)大幅下滑,2016年、2017年、2018年,玖富平台借款人数量分别是130万、360万、230万,2019年一季度该平台借款人仅60万,较上年同期也减少了40%;平台活跃投资人数量方面,同期分别是70万人、120万人、90万人、30万人。

热衷于打广告的玖富营销费用高企,2016年、2017年、2018年度,玖富的市场营销支出(sales and marketing)分别达到11.68亿元、22.44亿元和17.46亿元,合计51.58亿元。

和其他平台面临的情况类似,玖富获客成本也在加速上升,2016年、2017年、2018年、2019年一季度,玖富新增单个出借人的成本分别是33元、132元、204元和324元;新增单个投资人的成本是163元、353元、655元和312元。

玖富招股书提示,国内在线消费金融行业的经营业绩主要会受行业监管环境、市场经济条件以及移动互联网增速三个方面的影响。

一季度机构融资占比骤增至58%,M3+逾期率累计8%

从获取资金结构上看,玖富从网贷出借人的“散户”资金到机构资金的转型非常明显且明确。

招股书称,为了缓解监管环境带来的压力,玖富平台自2018年起制定直接贷款计划,并寻求与更多的金融机构,以加强和多样化资金来源,按照借款人需求调配散户资金和机构资金。

招股书显示,截至2019年6月30日,金融机构合作伙伴已根据平台的直接贷款计划批准了总额超过700亿元人民币(104亿美元)的融资限额。此外,自2019年4月起,平台已不再向借款人收取直接贷款计划的服务费。

在2019年一季度,玖富机构融资合作伙伴提供的贷款占贷款总额的比例从约10.5%显著增加至58.0%。

事实上,来自信托等机构的资金占比不断攀升,已经是多家网贷平台的选择和行业趋势。互金中概股今年一季报披露情况显示,乐信平台上超过70%的新增借款来自金融机构,360金融79%的资金来源于金融机构,拍拍贷机构资金占比达到了约31%,小赢理财机构资金占比也达到了11.5%;而最早就与金融机构深度合作的趣店,与金融机构合作资金余额从2018年末的190亿元增长至一季度末的246亿元。

“网贷行业最大的风险就是在不具备金融牌照却可以归集C端(普通投资人)资金。”华东一家网贷平台资深业内人士告诉记者,未来C端资金萎缩一定是大势所趋,此前有部分风险暴露平台,不是底层资产出了问题、而是流动性的问题,但是由于平台又直接面向了庞大的C端用户群体,所以一旦风吹草动,就容易出现挤兑;而来自机构的资金,比如信托机构等B端资金,具备更高的对于风险的识别能力和稳定的锁定期,更有利于平台的稳定增长。

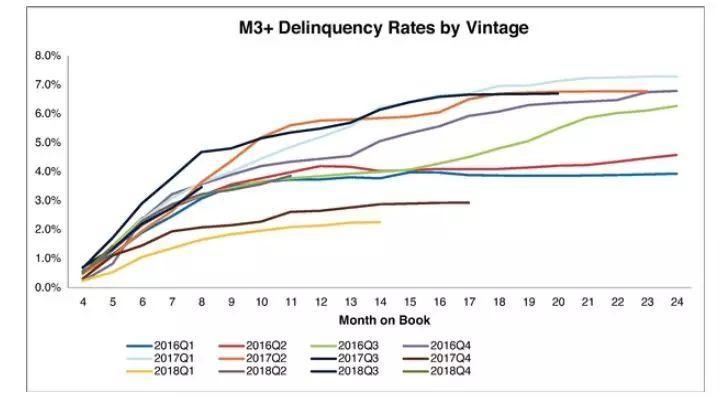

在贷款资产质量表现上,玖富2016年~2018年逾期率表现如下,M3+逾期率(M3+ delinquency rate,Vintage口径超过90天)有明显提升:

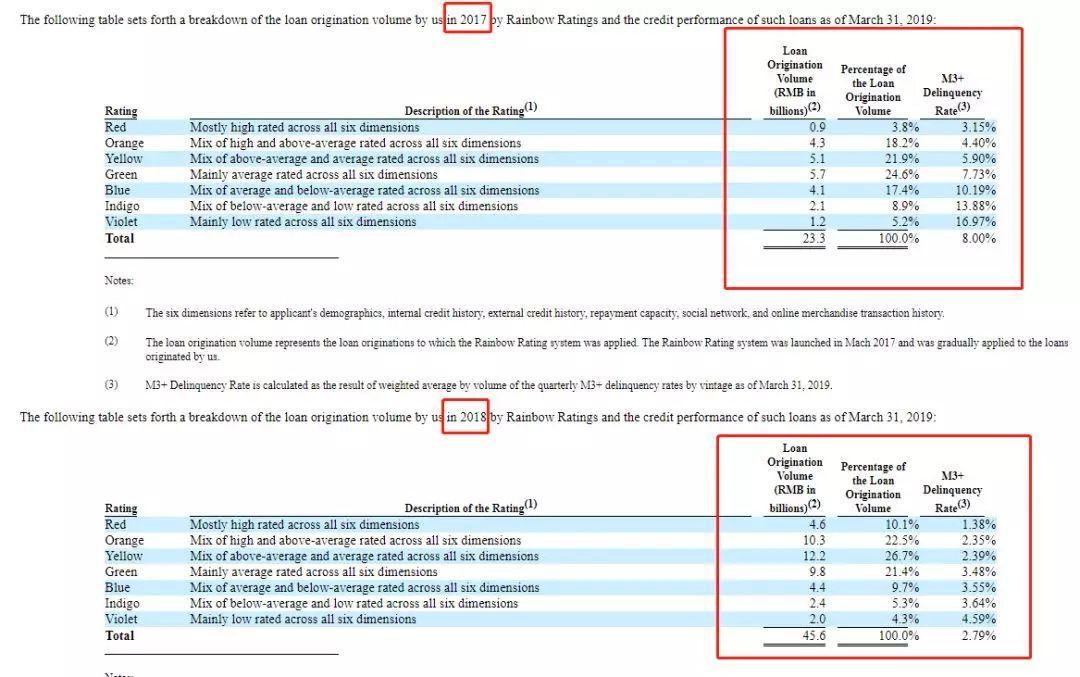

玖富按借款人的信用资质分为7个等级,每个等级的贷款余额及M3+逾期率测算不一样,最后合计整体M3+逾期率。招股书显示,截至2019年3月底,玖富平台M3+逾期率累计为8%。

拟募资金额1.5亿美,采用AB股架构

据披露,本次IPO将由瑞士信贷、海通国际和玖富证券共同担任承销商,拟募资金额1.5亿美元(含发行承销费用1.818万美元),采用AB股架构,每份A类普通股将获得一票投票权,每份B类普通股则获得五票投票权。

玖富称,此次募集到的资金将主要用于五大用途:一是加强生态系统内社区的运营发展以及生态系统相互协同的功能;二是继续扩大产品供应,包括提供更多的消费情景贷款产品、在线财富管理产品以及培育用户忠诚度;三是用于研发投资,尤其是人工智能和大数据技术;四是用于国际扩张,包括香港和东南亚的投资计划,以及申请额外的执照来帮助执行国际业务战略;五是用作一般企业用途和战略投资。

登陆海外资本市场,仍是当前不少互金机构重要战略部署。

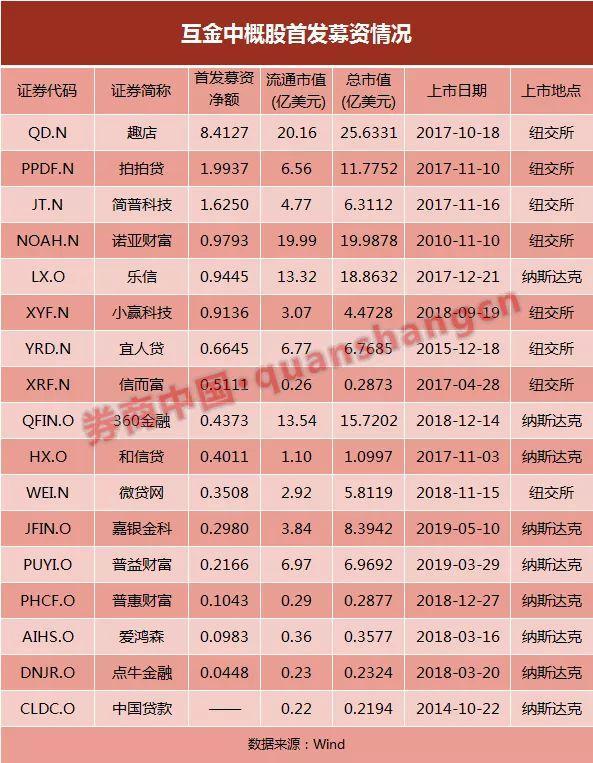

2017年下半年金融科技公司海外上市潮中,信而富(NYSE:XRF)、趣店(NYSE:QD)、和信贷(NASDAQ:HX)、拍拍贷(NYSE:PPDF)、乐信(NASDAQ:LX)等先后在美上市;去年3月,点牛金融(NASDAQ:DNJR)登陆纳斯达克;去年年中上市节奏暂缓后下半年再度潮起,去年7月,51信用卡在港交所上市;9月,小赢科技成功挂牌纽交所;去年11月,车贷平台微贷网登陆纽交所;去年12月,360金融在纳斯达克挂牌;今年5月,你我贷母公司嘉银金科登陆纳斯达克。

此外,据不完全统计,当前至少还有凡普金科、我来贷(Welab)、泰然金融、萨摩耶金服、合众e贷、正奇金融等6家机构披露了招股说明书,拟在美国或香港地区上市融资。从披露情况来看,计划募资额度最高的是萨摩耶金服,拟募资8000万美元。

不过,从此前经验来看,近年来,受外在宏观环境和平台经营情况等多因素影响,上市互金机构实际募资额比首次招股披露金额缩水一半甚至三成也不少见:

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。