科创板倒逼投行重上擂台!8个月211位保代加入39家券商,中信新增26人,这3家增员近一倍

要做业务,首先需要招兵买马。

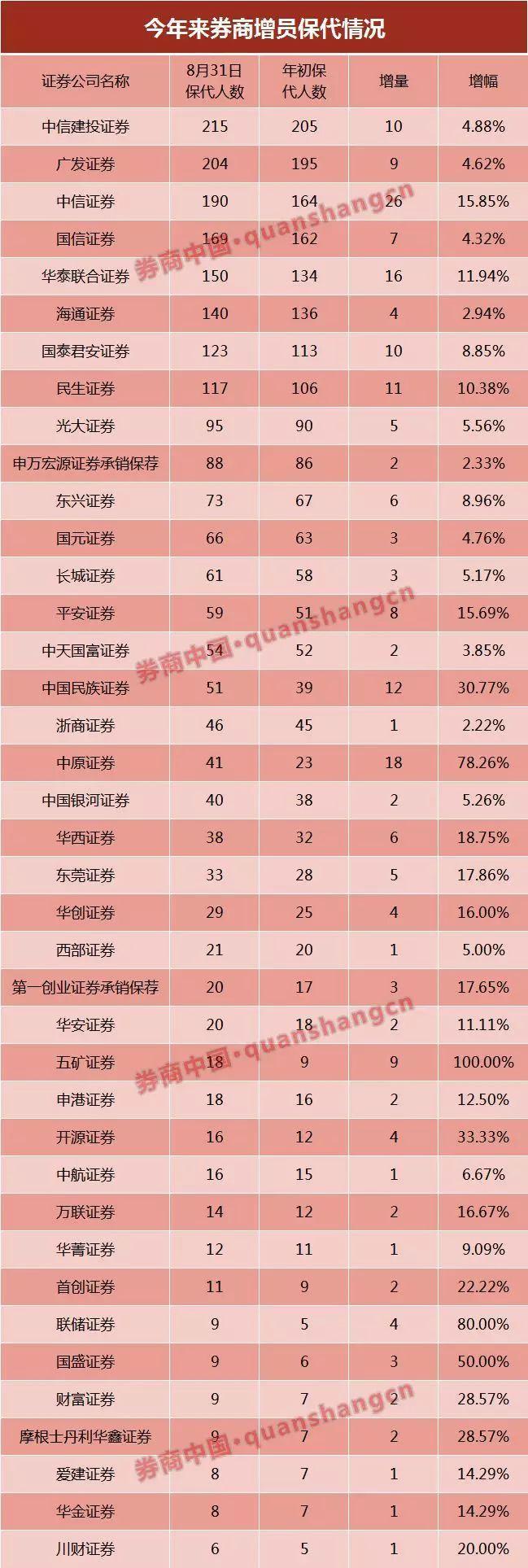

科创板并试点注册制给投行带来了增量业务机会,同时对保荐职责的要求进一步加强。多家券商都在招兵买马,增加人员储备。记者据证券业协会数据统计,今年前八个月,有39家券商保荐代表人合计增员211人。

在优质项目向头部券商集聚的大趋势下,中信证券、华泰联合、国泰君安保代增员均超10人;不过,许多中小券商希望通过抓住科创板机会,实现“弯道超车”,中原证券、民生证券、五矿证券、联储证券等保代增员幅度明显。

有券商投行人士对记者表示,科创板推出后对投行的核查要求更加严格,一方面对财务披露的要求没有降低,另一方面,对行业、业务、技术的相关表述要求提高,即将注册或者刚注册的保代,既可以签项目又可以去现场核查,属于稀缺人才。

39家券商保代人员有增加

据证券业协会数据,上半年上半年131家证券公司(单家公司口径)实现证券承销与保荐业务净收入148.02亿元,同比增加26.66%。而从七月份开始,科创板设立对投行业绩的提振效应开始凸显,28家科创板上市企业给投行带来了逾20亿元的承销保荐费。

兵马未动,粮草先行。要抓住增量业务机会,首先需要招兵买马。据证券业协会数据,今年前八个月,全行业保荐代表人数量从3678人增至3790人,其中39家券商保代增员。

有7家券商保荐代表人增员数量超10人(含10人),中信证券保代增员26人,增员数量最多,增幅16%;中原证券保代由23人增至41人,增员18人,增幅78%;华泰联合证券保代增员16人;民族证券、民生证券、国君、中信建投保代增员均超10人(含10人)。

有券商投行人士对记者表示,投行的人员结构分为保荐代表人和一般从业人员,其中保代有资格对承做的项目进行签字,对项目的质量、进度、重点问题进行把关和监控,可以说是投行条线核心人员,保代人员的增加可能与项目增多有关系。

去年11月份,科创板设立并试点注册制推出,给各家投行带来增量业务,招兵买马,增加人员储备,以承接更多优质项目,是各家券商的普遍发力点。

上述投行人士表示,“科创板推出后对投行的核查要求更加严格,一方面对财务披露的要求没有降低,另一方面,对行业、业务、技术的相关表述要求日益提高,要求保荐机构对业务技术、行业发展态势、研发能力等都作详尽和便于理解的阐述,这需要花费大量的时间和精力,马上注册或者刚注册的保代,既可以签项目又可以去现场核查,属于稀缺人才。”

不过也有一些券商的保代有减员迹象,比如德邦证券今年来保代减少9人,财通证券、招商证券、兴业证券、九州证券、国海证券、广州证券保代减员均在5人以上。

大投行增员数量多,中小券商也试图“弯道超车”

投行被视为券商业务发展的“发动机”,虽然本身盈利能力在公司各业务条线中不突出,但是对公司其他业务的潜在辅助作用,是券商最看重的地方。

在“扶优限劣”的监管思路以及大投行项目经验更丰富的背景下,优质项目向大投行集聚的趋势非常明显。所以大投行对保代的吸引力普遍更强,从保荐代表人的增员数量来看,大投行占优势。

“老大哥”中信证券今年以来保荐代表人的增员数量最多,由年初的164人增至190人,增员26人。中信证券中报显示,2019年上半年,公司针对科创板进行重点布局,截至2019年6月30日,公司已申报科创板项目13单;A股其他板块也保持行业领先,完成A股主承销项目36单,主承销金额人民币1228.69亿元(含资产类定向增发),市场份额20.13%,排名市场第一。

更值得注意的是,一些中小券商也在发力投行业务,希望借助科创板的机遇实现弯道超车。就保荐代表人增员幅度来看,五矿证券、联储证券、中原证券、国盛证券、开源证券、民族证券等都排名前列。这其中固然有中小券商保代人员基数较低的原因,但也可见这些券商对投行业务的倾斜力度。

就证券业协会备案数据来看,中原证券目前保荐代表人数量为41人,较年初的23人增幅达78%,增员数量仅次于中信证券。早在今年6月份,中原证券港股上市五周年纪念日时,就对公司发展做了阶段性总结,并表示要谋求“二次腾飞”。其中,投行条线是其最先改革的业务条线,中原证券投行大力引进高端人才和优秀团队,使团队规模由原来的100多人增至近400人,其中投行核心人员保荐代表人由以前的10人增至逾50人,准保荐代表人近90人。

民生证券在科创板推出后的表现吸引了行业关注,在上交所接收科创板项目申报的首日就最先申报了两个科创板项目。今年四月份,民生证券董事长冯鹤年接受券商中国记者专访时表示,科创板的推出推动了投行内部的改革,公司将完善现有的考核机制和激励机制,让机制能跟得上队伍的建设、业务的发展,向一流投行目标迈进。今年来,民生证券保代人数从106人增员至117人。

科创板带来增量业务,8券商项目储备超百

目前科创板共有152家申报企业,其中上市企业共28家企业,安博通股份已经注册生效,另有13企业通过审核提交注册,还有8家企业终止审核。

早在科创板面世之际,即有多家券商发布研报称,科创板将成为2019年资本市场改革中可兑现的最大红利,直接为券商带来增量业务。甚至有券商大胆预测称,科创板每年可为券商带来53亿元的增量业务。

目前已完成上市的28家科创板企业,支付了20.99亿元的承销保荐费用,对比413.37亿元的募资总额,平均承销保荐费率为5.07%。其中,中信建投单独完成了5个项目的承销保荐,独揽3.06亿元的承销保荐费用,目前来看是试水科创板的最大赢家;华泰联合单独保荐成效3个项目,入账2.46亿元;同时,中信建投还与华泰联合联手保荐并承销了虹软科技,共分5300万元的费用。

再来看各家投行的项目储备情况,目前共有8家投行项目储备超过100个,中信建投以163个储备项目,超越广发证券成为储备项目第一的投行;广发证券目前储备项目有154个;招商证券、中信证券分别有逾130个储备项目;海通证券、国金证券、国信证券、民生证券储备项目均超100个。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。