“巨无霸”京沪高铁上市首日涨38.73% 换手率达54.32%;从盈利能力看,其利润率超30%;业内人士分析,其股价有业绩支撑,不会大涨大跌

1月16日,备受瞩目的京沪高铁上市,股价开盘大涨43.24%,报6.99元。

上午10点01分,京沪高铁盘中打开跌停,一度跳水,涨幅下降至20.08%,不过随后京沪高铁股价仍一路上涨。

截至1月16日收盘时,京沪高铁股价上涨至6.77元,涨38.73%。首日并未封住涨停板。记者注意到,其换手率达54.32%,如此高的换手率下谁在卖出?

巨无霸京沪高铁“驶入”A股

在此前的1月14日,京沪高铁宣布股票将于1月16日上市,证券简称“京沪高铁”,股票代码“601816”,发行价为4.88元/股,募集资金总额为306.74亿元。

2019年10月,京沪高铁发布招股书,本次京沪高铁公开发行股票不超过755662.14万股,占发行后总股本的比例不超过15%,所募集的资金在扣除发行费用后拟全部用于收购京福安徽公司65.0759%股权,收购对价为500亿元,收购对价与募集资金的差额通过自筹资金解决。

龙虎榜数据显示,1月16日买入京沪高铁最多的是瑞银证券上海花园石桥路营业部,买入金额5.62亿元,占总成交额比例6.14%,招商证券上海牡丹江路证券部、西藏证券拉萨东环路第二证券部、西藏证券拉萨团结路证券部、国泰君安上海江苏路证券部分别买入8721.82万元至1.19亿元。

尽管京沪高铁股价大涨,铁路、旅客运输等板块并未被带动。

截至1月16日收盘,同花顺数据显示,A股13家主营业务包括旅客运输的上市公司中,只有京沪高铁与交运股份上涨,其余11家均为下跌。铁路基建板块的34家上市公司,仅有鼎汉技术、东方雨虹、西宁特钢等5家上市公司股价出现上涨,股价下跌的企业多达27家。

2018年发送旅客近2亿人次,利润率超30%

招股书介绍,京沪高铁铁路于2008年4月18日全线正式开工建设,2011年6月30日建成通车,正线长1318千米,是世界上一次建成里程最长、技术标准最高的高速铁路。京沪高铁连接“京津冀”和“长三角”两大经济区,沿线经济社会发展水平较高,是我国经济发展最活跃和最具潜力的地区,也是运输最繁忙、运量增长最迅猛的交通走廊。截至2019年9月30日,京沪高速铁路全线(含本线和跨线)累计开行列车99.19万列,累计发送旅客10.85亿人次。

招股书披露,2018年,京沪高速铁路营业里程约占全国铁路总营业里程的1%,全线发送旅客19197.06万人次,占铁路行业总发送旅客人次的5.69%;客运周转量完成885.86亿人公里,占铁路行业客运周转量的6.26%。

在京沪高铁发送旅客近2亿人次的背后,公司业绩连年增长。

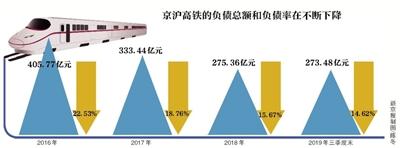

2016年-2018年,京沪高铁分别实现营业收入262.57亿元、295.55亿元、311.58亿元,2019年前三季,京沪高铁实现营业收入250.01亿元。2016年-2018年,京沪高铁分别实现净利润79.03亿元、90.53亿元、102.47亿元,2019年前三季度,京沪高铁实现净利润95.19亿元。

这意味着其利润率在2018年,超过30%,达到32.88%。

业内人士:长线看不会成为第二个中石油

“A股市场就是博弈,50%左右的换手率我定义为中性,如果换手率更高并且收阳线,那就是机构在‘做多’”,业内人士向新京报记者分析称,京沪高铁开盘涨停,但半小时左右就打开涨停,涨幅从44%下降到了20%左右,随后股价被拉升,又短暂的涨停,但是没多久就又打开涨停,尾盘最终也没能再度封死,说明资金对于京沪高铁并不是坚决的一边倒。而且,散户由于中签数量、持股数量相比于机构来说都不算多,从这个角度来说,换手中应该还是机构卖出的概率偏大一点。

不过,上述业内人士也表示,从另一方面来想,京沪高铁首先在业绩方面有保障,而且是盘子大、体量大的“大块头”公司,因此股价也不会过度下跌,破发的概率不大。此外,根据京沪高铁的性质和定位来说,京沪高铁的股价波动可能会影响指数波动,因此它的股价相比于小盘股会更加稳定,未来预计不会大涨大跌。

业内人士表示,从更加长远的眼光来看,我国对于高铁的发展有不少规划与政策,“如果以长期持股、做长线的思路来看,持有京沪高铁这只股票是没有问题的”。

延展

铁路资产再迎上市潮

1月2日,中国国家铁路集团有限公司在北京召开2020年度工作会议。

国铁集团董事长、党组书记陆东福表示,2019年,国铁集团持续加大铁路资产经营开发力度,大力推进铁路资产资本化股权化证券化,取得积极进展,京沪高铁公司IPO取得核准发行批复,中铁特货、金鹰重工等上市工作积极推进。

对于2020年,陆东福表示,国铁将继续推动优质资产股改上市和上市企业再融资,研究探索区域铁路公司、设计集团公司等重点企业股改上市工作。

会议也指出,2020年加快推动国铁企业股份制改造,全面提升国铁资本经营质量和效益。确保京沪高铁、中铁特货、金鹰重工、铁科轨道公司等企业股改上市工作取得实质性成果,充分利用既有上市公司,推进资产并购重组,盘活存量资产。

记者注意到,早在2018年4月2日,上交所就发布信息称,上交所已经与铁总签署战略合作协议,双方将围绕铁路建设债券、铁路资产证券化、铁路下属企业上市等多个方面开展合作,其中就包括“支持在铁总所属企业中培育后备上市企业,通过IPO、并购等途径,分批分层次推动铁路企业资本化、股权化、证券化改革”。

“铁路改革不断推进之下,未来会有越来越多铁路资产走上资本市场”,中国企业研究院首席研究员李锦表示,京沪高铁上市会带动铁路企业市场化经营机制的建立。

李锦表示,稳妥推进铁路企业上市,吸引社会资本投资,不仅有助于铁路企业融资,也有助于更多民间资本进入铁路,“我国铁路按照铁路网管理与铁路运营分离的思路进行改革,未来需要通过股份制改革、混合所有制改革等方式,在将权力充分下放给下级铁路公司的同时,让铁路集团整体更充分地走向市场,这也是铁路改革的趋势”。

新京报记者 林子

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。