导读:我们不能低头走路,更要抬头看天。身为中国资产管理行业生态圈中的小小一份子,有时候也不断思索行业的未来在哪里,将发生什么样的变化。过去两年A股已经出现了估值和成交量的全面美股化,港股化特征。2017年机构投资者有明显的超额收益,公募基金收益率最高,私募基金收益率其次,而大部分个股是下跌的,散户也是亏钱的。那么,中国资产管理行业新一轮的春天是否到来,今天分享一些自己对于公募基金行业未来发展的一些粗浅观点。

2005—2007的公募大牛市

中国公募基金行业从1998年起步,到了明年就正式步入第二十个年头。

要说长,和美国的百年历史相比肯定不长,要说短,和中国整个经济繁荣周期来看也不算短。事实上在这二十年时间中,国内公募基金发展最快的就是2005到2007年的大牛市中。大量的公募基金都是在那几年奠定了自己的行业定位。甚至我们看2007到2017的十年间,国内公募基金前十五大基金并没有发生多大变化,除了两个基金。一个是通过余额宝,全球最大的单一体量基金,进入到最大规模体量的天弘基金。另一个是2007年初创,坚持长期的基本面投资,并且拥有强文化和大格局管理层的汇添富基金。

那么哪些因素导致了上一轮公募基金的大发展呢?我个人觉得有几个原因。首先,当然是因为牛市。2005到2007年,指数从最低点到最高点上涨了6倍。后面无论哪一次的大牛市,都无法打破如此巨大的涨幅。2015年的牛市,其实指数最终也就上涨10%左右。大量的个人投资者在2007年开始疯狂买入基金,因为当时每一只基金都在赚钱!无论是美国,欧洲,日本还是其他国家,公募基金规模大幅度增长肯定要有一个牛市做支撑。

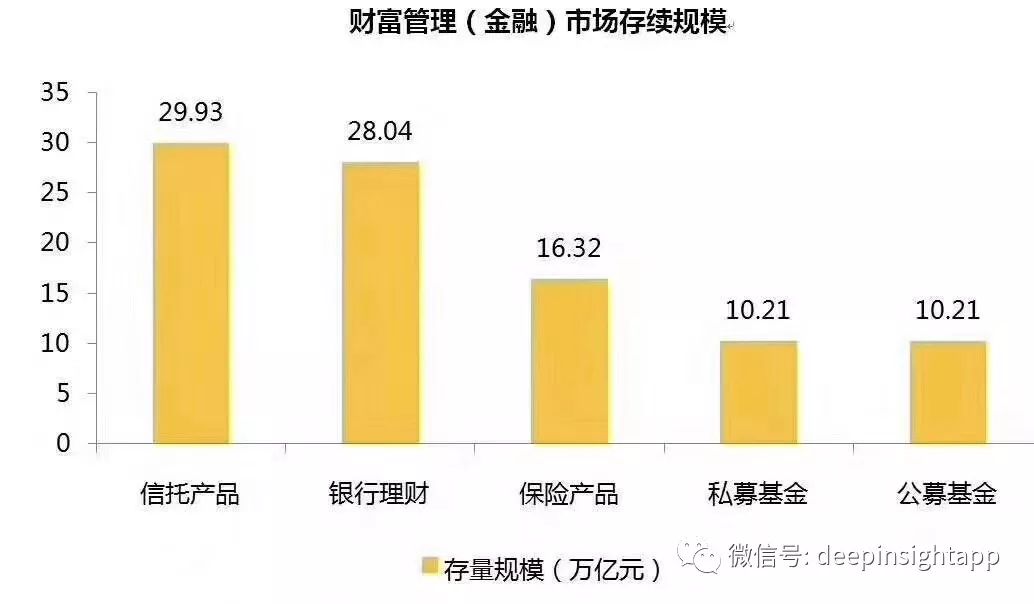

其次,是资产管理牌照的管控。2007年的时候,公募基金有着非常稀缺的资产管理行业牌照。那时候私募基金非常少,大量的私募基金被打着“非法集资”的旗号。也没有2010年之后大规模涌现的信托。所以无论是个人,还是企业,购买公募基金产品几乎成了唯一的二级市场理财产品。而之后几年,资产管理行业的牌照越来越放开,今天甚至一大批私募基金都能够申请公募基金牌照了。

最后,是投资方法更加先进。在2005年之前,A股其实还是一个靠“坐庄”操纵股价的时代。

虽然知道巴菲特,市场上绝大多数投资者都不懂怎么做价值投资。大部分投资者只会看K线,然后认为市场有一个无形的“主力”在和他博弈。甚至2007年牛市入场的那一批股民,也是用这种模式在炒股。而当时的公募基金就开始了基本面研究的方法。用市盈率做估值,算企业的现金流,甚至用DCF模型去算长期价值。这时候基本面研究非常不拥挤,获得的超额收益非常高。以当年的易方达,富国,华夏,南方等基金公司,在2006年就获得了非常高的回报率。

前一段时间有一批文章,提到有一批收益率超过10倍的基金产品。其中大部分都享受到了2005到2007年的牛市,那时候机构投资者的优势非常大。

过去十年的公募基金震荡期

我们再看2007到2017年,基本上是一轮公募基金的震荡期。

2007年公募基金主动管理规模达到了巅峰的3.28万亿,但是到了今天虽然号称10万亿,里面主动管理规模却是下滑的。和公募基金发展形成鲜明对比的是,私募基金规模在行业牌照放开后,已经超过了10万亿,一度规模比公募基金的盘子还要大。过去几年公募基金大的变化主要在两方面,一种是以余额宝为代表的产品创新,另一个是以中欧基金事业部模式为代表的制度创新。管理规模中,货币和债券规模大幅度上升,不过最重要的股票管理规模其实变化不大。整个行业依然是靠天吃饭,无奈A股过去十年没有什么太像样的大牛市。2015年的杠杆牛也很快结束。同时,我们又看到了行业中的不少痛点:

1、大量优秀的公募基金经理去了私募。

2、股票型产品的同质性很强,除了名字不同,基本上没啥区别。

3、购买基金的用户大部分亏钱,虽然A股过去10年大部分股票是上涨的

4、银行渠道的定价权越来越高,导致公募基金通过银行发产品根本赚不到多少钱

那么,未来的行业会怎么发展,这些痛点能够解决吗?从一个大方向来看,中国A股市场可能会经历一次美国80年代的牛市。从1982年到2000年,美国经历了一次百年历史上最长久的牛市。在这个过程中,道琼斯从1000点上涨到14000点,涨幅超过14倍。同时,由于美国养老金401K制度出台,养老金成为了全美最大的投资机构。他们通过将资金委托给不同公募基金管理,迅速带来了行业规模的提升。整个美国公募基金从400亿美元规模增长到了2000年的7000亿美元,是规模增长最快的一个阶段。

当时美国经济的特征和国内很像。婴儿潮崛起之后带来了一轮消费升级,长端利率不断下行,经济增长的质量更高,流动性维持比较宽松的状态。根据桥水达里奥的描述,他曾经认为80年底初的美国会因为债务危机崩盘,却没想到进入了一轮大牛市。中国这几年在名义GDP回落后,经济增长的质量提高了。而且看未来几年,依然是全球经济增长中最大的亮点。海外资金对于中国的配置也在增加。A股市场无论估值,还是成交量都在向海外模式看齐:大股票,好公司获得更高的溢价;壳公司的成交量越来越少,价值大幅下滑。未来也将新上市一批代表中国经济未来的企业。整体看,推动公募基金发展的根基是存在的。

未来公募行业的几大变化

产品创新带来的变化。我们看到公募基金过去十年的发展中,杠杆最高的就是产品创新。可惜真正的产品创新并不多。

未来产品创新的本质是根据不同客户需求,提供符合他们风险特征的产品。为什么大量的基民买基金都是亏钱的。一个原因是对产品不了解,另一个原因就是需求和产品本身没有实现匹配。许多基金产品非常同质化,导致了基民买产品也是追涨杀跌。未来产品创新会根据用户本身的风险特征,收益率需求来做。在资产管理行业,资金端和收益端的匹配是最重要的,这也是许多人说的资金性质。比如海外非常常见的Target Date养老金产品,根据用户越来越接近退休年龄,调整产品中的风险暴露。未来对于用户来说,他们不同的收益率需求,都会有不同的产品匹配。单个产品需要严格按照名称,对用户的承诺来做。而不是过去,起一个好卖的产品名称,然后大家就是主动选股,没有任何差异。

定价创新带来的变化。

过去10年,大量公募基金行业中最优秀的一批投资人离开公墓平台,去了私募基金。这个潮流背后的原因到底是什么?从单纯的职业生涯发展路径来看,其实海外并没有出现特别典型的公募基金人才流向私募基金的情况。

像之前我做《Black Edge》好书共读中提到的,美国大量对冲基金人才来自于券商自营的交易员,和公募基金经理是两个不同的体系。国内公墓去私募背后最重要的一个原因是定价不合理。简单来说,优秀的公募基金产品定价过于便宜,管理人自己只能通过去做私募基金来实现更高的定价机制。传统公募基金仅仅是收管理费,没有任何的收益率提成,优秀的基金经理其实Alpha卖得很便宜。而且很多时候,管理费还要被银行渠道分掉大头,自己真正能给公司赚取的少得可怜。

随着这几年事业部模式的推行,公募基金内部的考核和利益分配越来越市场化。这给未来定价产品的创新铺平了道路。我认为,未来公募基金可以推出一系列Beta收管理费,Alpha收业绩报酬的模式。假设我是一个跟踪沪深300的公募基金,今年大盘上涨了20%,我的产品上涨了30%。那我就可以在10%的超额收益上收取一部分的提成。当然这是一种最简单的计算,未来产品可以更加全面,将Smart Beta的风格因子也放入考量。对于用户来说,最终是愿意为好的产品支付更高昂的费用,特别是基金经理的Alpha。如果Alpha的能力能够合理被定价,未来公募基金行业的人才也会变得更加稳定。

互联网对于传统渠道的变革。互联网的本质就是打破中间环节,冲击传统的渠道。从商业的角度看,电商冲击的就是传统零售渠道。过去十年,美国消费品公司的市值其实没有变化,但亚马逊(在美股,亚马逊属于消费品类公司)市值增长了几十倍,然后梅西百货,JC Penny,百思买等传统零售百货店市值下跌。

互联网吃掉了传统零售渠道的蛋糕,但是零售市场其实还是那么大。

本来大家去线下实体店买书,买家电,甚至买衣服,今天大家都来到了互联网上购物。十年前银行是最大的金融渠道,大家办个事情都要去银行,所以买基金就去银行买。而且毕竟银行有一种背书效应,去网上买万一是骗子公司怎么办?今天,移动支付已经打开了互联网金融渠道的流量,越来越多年轻用户不再去银行办事了。那么银行作为基金销售渠道的价值一定大幅下滑。而以阿里巴巴和腾讯为代表的互联网渠道价值在起来。越来越多的人在阿里巴巴的蚂蚁财富,腾讯的财付通上购买基金产品。我们看到余额宝的崛起已经是很好的案例。而余额宝作为货币基金还是一种标准化产品,未来一定是从标准化向非标准化产品转移,和今天的电商模式一样。

从大而全转向严选模式。试问一下,这个市场上真的需要那么多基金产品吗?成千上万同质化严重的产品,最终只能阻碍用户的选择。这时候,基金产品的挑选价值就体现出来。在海外,有非常成熟的investment consultant给客户挑选基金,基于用户的风险偏好,年龄,收入情况等。

在中国,无论是线上还是线下,一定从大而全转向严选模式。

如果我们把基金看做一种商品,过去20年全球零售的模式也是大而全的沃尔玛,向严选模式的Costco转型。国内这几年,无论是网易严选,盒马鲜生,无印良品等,都通过主打严选商品模式,获得了更多的用户。过去超市都是超级卖场,买一瓶酱油要逛半天。今天,在盒马鲜生你能迅速找到商品然后迅速买单。优秀的基金公司,优秀的管理人最终都是稀缺的。对于用户来说,长期持有一批市场上最优质的基金产品就是最好选择,然后定期做动态微调。把基金作为股票交易,长期也是无法赚到钱的,在美国都是如此!

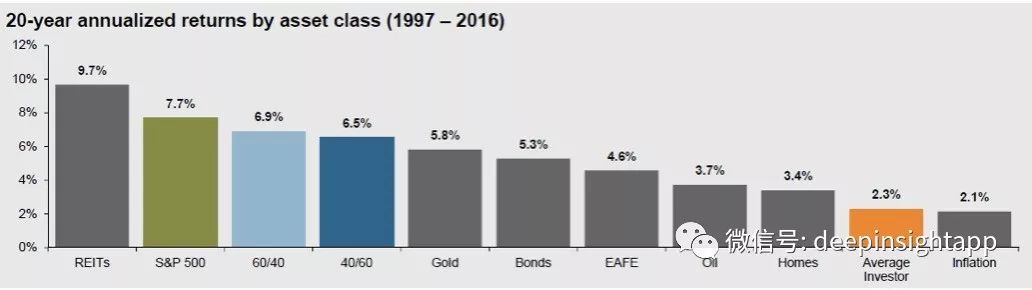

下图我们看到,从97到2016年,美国标普年化收益率7.7%,债券年化收益率都有5.3%,但个人投资者回报率只有2.3%。背后的原因就是持有周期太短,换手太高。对于持有的品种,无论是股票还是基金,都没有深刻的认知。

投研方式对于工具的使用。我们看《富可敌国》,看投资大师回忆录,从巴菲特价值投资,到西蒙斯量化,到桥水的风险配平模型,海外过去几十年来,就是通过对工具的使用来提高自己的竞争优势。超额收益的来源,一定是某种竞争优势。否则大家都是同样聪明,同样勤奋,接受的信息也是一样的,不存在长期的竞争优势。国内公募基金竞争优势最显著的是05到07年的牛市,那时候他们最早通过做基本面研究,挖掘了一批优秀的公司。

但是很快,这个方法被大规模应用,今天许多个人投资者也知道DCF模型,只要考过CFA就知道怎么做资产负债表。然后到了2012到2015年,产业链研究的模式开始被推广。许多公司看似估值非常贵,单纯自下而上不知道如何去算公司的价值。但是通过对于行业的研究,产业链的研究,会对公司价值理解更加深刻。包括那时候的传媒,手游,到后来的互联网金融,新兴产业等都是通过这种模式去研究。这时候一二级联动,用一级市场的认知打二级就变得很有效。那未来,必然是对一种新的工具和方法的时候,才能保持长期的竞争优势。我看到海外基金公司大量投入在IT的研发,风险控制管理,量化模型的建立等。今天是科技的时代,已经无法依靠人和人之间的差异,而是通过系统来优化人的决策,提高基金经理的效率。

最后总结一句话吧,整个公募基金行业大概率迎来新一轮的黄金十年。

随着A股走向成熟,无论估值还是交易量都开始向成熟市场接近,国内公募基金的商业模式也会趋于成熟。同时,新一代中产阶级崛起之后,财富管理的需求很大。经济名义GDP增速下来,创业或者其他类型的投资渠道无法有太好收益,购买公募基金产品未来会逐渐成为一个刚需。而模式的变革,会更好匹配用户和资产管理者两端,为双方都带来共赢。

自己一些粗浅思考,和大家交流,希望给朋友们带来帮助。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。