一、中国债务集中在企业

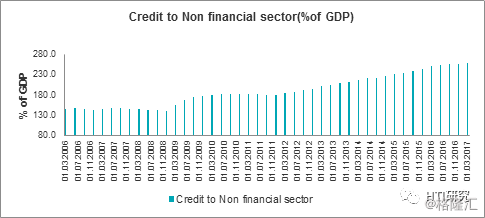

为了应对2008年全球危机,中国政府向经济体系输送了大量流动性,拉动企业投资和居民消费,以刺激经济增长。这幅刺激经济的“药方”却有其副作用:流动性的投入的确带来的经济增长的复苏,但同时也为日后埋下隐患。在此之后,中国的债务/GDP比重便一路攀升,由2008年末的140%迅速提升至2017年时240%。目前中国的整体债务水平和美国、欧元区接近,但仍低于日本这样的高负债国家。

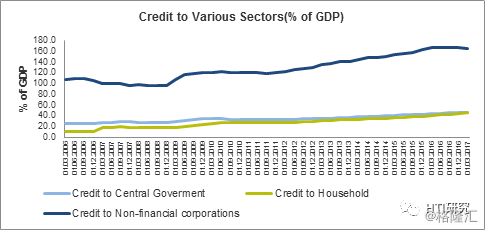

中国债务问题有别于其他国家的一个显著特征,是企业债务水平远远高于政府债务及居民债务水平。企业杠杆水平惊人的高,甚至高于欧美日等其他发达国家。与此对应,政府债务水平却较低,低于其他发达国家;虽然居民债务水平近几年增长较快, 但平均居民债务水平也占不到GDP的60%。所以,中国债务问题主要体现在高企的企业债中。

图:非金融企业信贷与GDP比例

来源:Factset, HTI Macro

图:各个部门间信贷GDP比例

来源:Factset, HTI Macro

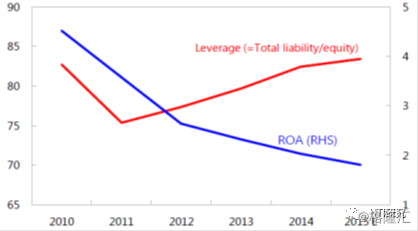

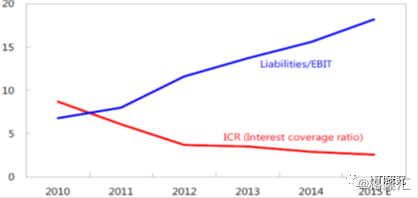

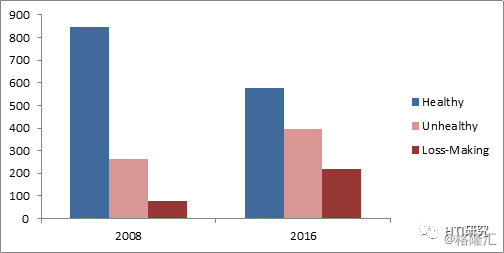

国内企业的债务越来越高,累积了一定的财务风险。企业负债率,例如Liability/EBIT指标,近十年来直线上升,而利息覆盖倍数(ICR)却不断降低。更糟糕的是很多企业因此陷入债务陷阱不能自拔。根据对1189个中大型市值的国内上市公司财务健康情况的分析,对比Debt/EBITDA比率在2008年和2016年债务状况,发现上市公司的财务健康状况明显下降。如果将比值在0-5之间的企业认定为财务健康,大于5的为不健康,健康企业的比值由2008年到2016年下降了31.7%,而陷入财务困境及严重亏损的企业比例大大提高。在香港上市的国内企业也出现了类似现象,在对93家在港上市的公司分析中,债务健康(EBITA/Interestgt;=3)的公司个数由66家下降到49家。

图:国内非金融企业的杠杆率与利润率变化(百分比)

来源:IMF

图:国内企业债务覆盖率

来源:IMF

图:中国上市公司财务健康情况调查分析

来源:Thomson Reuters; BIS; HTI Macro

有观点认为储蓄与投资息息相关,中国高储蓄率(特别是居民储蓄率)足以支持较高的企业债务水平,所以债务问题并不很严峻。中国居民储蓄由各类金融机构通过打造各类渠道和产品而流入企业之中,一定程度上支持了企业高负债水平。我们认为这个观点在一定时期内有其合理性,但在下列情况下,债务问题终究是有上限的。首先,近些年在房地产及高房价的催化下,居民储蓄已逐渐被房屋贷款、消费贷款等所吞噬,家庭债务水平不断上升。居民储蓄通过金融机构流向实体经济的资金量也会越来越有限。未来向企业输送流动性,有限的储蓄只能通过金融系统不断膨胀,不可避免增加了泡沫并带来金融系统的不稳定性。其次,企业债务积累越来越多,但产生的单位效益却服从边际效益递减原则。原来投入100万所产生的效益如今需要投入远超100万资金。杠杆率的提升伴随着利润率的下降,依靠投入资金拉动实体经济这个方法产生的效益越来越小。

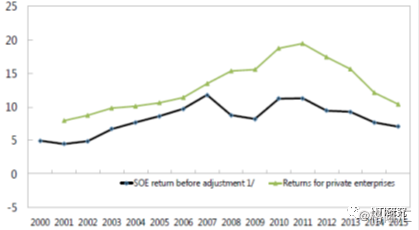

二、 企业债到底流向何处

根据IMF的估计,中国大量的信贷流入了国有企业及国有控股企业中,占整个债务总量的三分之二。而得到信贷的国有企业中相当部分的企业存在效率低下的问题。通过简单的比较,我们可以发现SOE的杠杆率在2008后开始明显超过私营企业,代表了大量信贷开始流入此部门;而对比私营企业及SOE的盈利能力(ROE),SOE却又没有表现出明显的优势。这说明了信贷在分配方面存在很大问题,大量信贷资源流向了效益低下的国有企业,而没有产生相应的效益,从而降低了整个经济体的效益。随着这部分低效企业债务增加,导致了整体的中国债务风险水平上升而利润率却不升反降。

图:国有企业及私营企业杠杆率(Leverage Ratios)

来源:IMF

图:国有企业及私营企业盈利能力(ROE)

来源:IMF

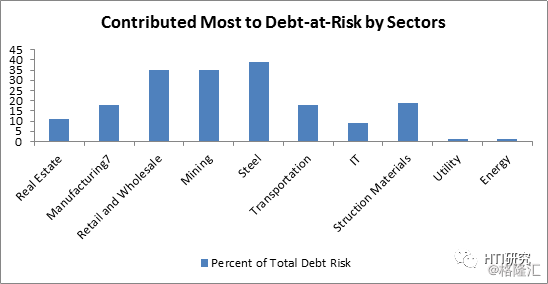

图:债务风险最高的行业

来源:IMF, HTI Macro

在行业方面,根据IMF对中国债务风险的集中行业分析,可以看到企业债务危机多集中在房地产、基建、中上游产品制造业等行业中。这些行业也多聚集着国有控股企业或与国有企业有着千丝万缕联系的企业。所以,这些国有企业及控股企业是债务风险最大,去杠杆改革最为紧迫的领域。

为何这些国有企业成为债务问题的集中地呢?因为这些国有企业大多肩负着政策性任务,是国家政策最主要的落实者。而当政策目标与企业经济目标不一致时,这些企业不可避免需要牺牲经济效益来完成政策目标。例如,2008年四万亿追加投资主要流向以煤炭、钢铁、矿产等国有企业以增加产量,带动下游企业的复苏,以避免经济增速下降。但是,长期内,一味地增资扩产累积了大量无法通过市场而出清的产品,经济效益无法实现,债务风险在企业内聚集。

3. 解决债务问题的核心在与国有企业去杠杆

在内地“三去一降一补”改革下,国家已经开始针对煤炭及钢铁行业进行去产能、去杠杆的改革,预计未来3-5年还将继续实行出清过剩产能的措施。国有资产监督管理委员会也已经开始确定僵死企业目标,目前已经锁定345家国有企业,这些企业三年连续亏损且不再满足优先发展的需要。还有一些改革项目针对大型国企进行混合所有制改革及管理层机构调整也在有序进行中。

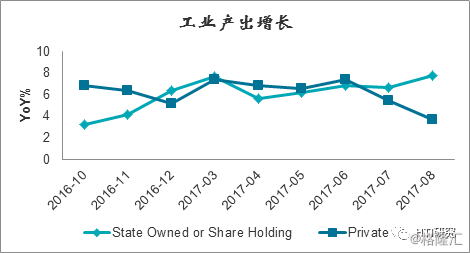

我们看到私营企业的杠杆已经在2011年时降到比较低的水平,而国有企业的杠杆率则高居不下,平均杠杆率高达160%,显著高于私有企业。可见,国有企业及国有控股企业是债务问题的重中之重,也是接下来去杠杆改革的最大挑战。

企业去杠杆改革任重而道远。目前涉及的去产能、去杠杆的企业只集中在煤炭及钢铁行业,还没有触及到核心的“中央企业”。而且很多国有控股企业由于其错综复杂的隶属关系,使得去杠杆改革实行起来困难重重。特别是在国有企业肩负保增长、增就业等社会目标的时候,真正从经济效益角度考量进行资源分配的措施往往难以得到实施。所以,解决中国企业债务问题才刚刚拉带序幕,真正的攻坚战还未到。

图:工业产出值增长:国有企业与私人企业

来源:Factset, HTI Macro

未来,政府将进一步推行去产能,继续清除“僵尸”企业。这将提升行业平均的盈利能力,并使市场在投资决策中发挥作用。更多的国有企业将被鼓励通过股权融资方式获取资金以减少对债务融资的依赖。同时,债转股将有序实行,以盘活存量债务。政府对金融机构的监管措施将继续推行。压力测试及宏观审慎评估(MPA)将有助于防止银行信贷向低效率企业过度扩张,特别是通过表外业务的信贷扩张。在行业政策方面,预计政府将针对房地产行业采取宏观审慎措施,以遏制其债务的过度增长。在基建行业,例如共用事业、交通等领域,政府将继续推动政府和社会资本合作(PPP)的融资模式,替代原有的债务融资为主的模式。

综合而言,中国债务问题重点在企业债。解决企业债务问题的核心是如何更有效配置资源,将流动性匹配到最优质企业以实现最佳的经济效益。问题的难点在于如何降低国有企业杠杆率的同时保持经济增长;在实现社会效益目标(如保增长促就业)和经济效益目标中找到平衡点,在风险可控前提下进行结构性调整,以实现资源的有效配置。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。