导读:相信许多人都看了中国基金业20年的各类榜单,包括史上最强的20名基金经理榜单以及一批最佳基金公司的名单。转眼之间,中国的公募基金行业已经走过了20年的历史,在一批伟大的行业领军人物以及优秀的基金经理带领下,公募基金已经成为了许多中国家庭财富配置的重要工具。有些人上榜啦,也有一些极其优秀的基金经理/领军人物没有上榜。当然,这些都没有关系,所有人都为了这个伟大的事业付出了心血。相比全球成熟市场来说,中国的公募基金行业还有很长的路要走,未来又会发生什么变化呢?

公募的二十年红利

首先当我们做一个回顾的话,其实过去20年公募基金行业又能够分为前10年和后十年。第一个十年,公募基金总规模突破了1万亿规模,第二个十年规模突破了10万亿。但是从发展的速度和影响力看,显然第一个十年公募基金的发展更快。如果我们和许多从业人员交流,大部分人也会感受到98到07年的第一个十年,是公募基金发展最黄金的阶段,那时候公募基金在几个方面享受到了巨大红利:

1、投资方法上的超额收益。在2000年左右,A股市场还没有成熟的投资方法和框架。那时候还停留在看技术图形,甚至坐庄的时代。我记得2007年去书店的时候,大部分投资类的图书还是以打败庄家,盘口语言,教你看K线这种为主。不像现在,大部分投资类的书已经和国际接轨。所以从2000年之后,当时的公募基金开始运用成熟市场的投资方法,包括完整成熟的财富模型,DCF模型,估值体系等,很快就能获得比较大的超额收益。那时候市场交易的主体还是散户,基本面研究是很缺乏的,所以机构投资者对于公司的认知和价值挖掘上有很大的竞争优势。

2、牌照垄断的红利。当时的公募基金有很强的牌照优势,老百姓几乎没有其他类型的理财产品可以购买。当时很多私募根本没有牌照,还属于非法集资。甚至在今天,当年地下私募遗留下来的“代客理财”模式依然存在。银行除了存款外,也没有什么很好的理财产品。所以公募基金在投资产品上,除了房地产以外,没有什么竞品。所以在2007年大牛市中,我们会惊讶的看到大家起早贪黑排队买公募基金产品。当时老百姓意识到了钱放在存款里面会不断贬值,但苦于没有好的投资渠道,只能买公募基金产品。那时候买公募基金产品居然还要向银行理财人员托关系,许多几百亿的公募产品一个星期就募集完成了。

3、牛市红利。不可否认的是,2005到2007年的那一轮牛市,依然是过去20年级别最大的一次牛市,指数从最低998点一路上涨到6124点,涨幅超过6倍。而且从2005年的低点开始,这一轮牛市持续的时间有三年,也是历史上持续时间比较长的。在牛市中的驱动中,大量储蓄搬家,加上前面说的公募基金牌照价值,奠定了行业的初步格局。我们会发现,在那一轮牛市中发展起来的公募基金公司,基本上在未来10年都能过得很好。

我们再看看公募基金后10年的发展变化。虽然管理规模增加很大,但是如果看最重要的主动管理规模,其实和2007年牛市顶峰比没有增长。同时随着市场整体规模扩大,公募基金市场占全流通市值的市场份额其实是下滑的。所以许多老基金经理会感受到,公募基金对市场的影响力其实比第一个十年下降了。我认为后十年公募基金的发展主要基于创新:

1. 产品上的创新。最典型的是余额宝的出现,通过互联网模式销售标准化的基金产品,余额宝推出后对于传统的银行货币基金有着明显的降维攻击。这是一个巨大的产品创新,也让天弘基金成为管理规模最大的基金公司。余额宝的出现也推动了大量公募基金中的现金管理产品出现。其他的产品创新还包括各类行业类基金,分级基金等等。

2. 分配机制的创新。由中欧基金开启的事业部制度,逐渐成为了今天许多公募基金使用的分配机制,通过这种事业部机制,能够招募到更多优秀的基金经理,以及留住平台内的好基金经理。这种机制,也让一些新成立的基金公司能够有机会赶超前辈。而在过去,新成立的基金公司完全没有可能赶超老基金公司。分配机制的改革,也让市场越来越看重头部基金经理的价值。

3. 产品销售渠道和模式的创新。过去基金销售最大的渠道是银行,今天在银行渠道依然强势的背景下,互联网模式开始崛起。东方财富的天天基金网首先开创了互联网渠道卖基金产品的新模式。过去几年背靠支付宝的蚂蚁财富基金销售体量也快速增长。基金销售和传播的模式也在发生着巨大变化,越来越多的创新融入到了基金销售和发行。

美国的今天会不会是中国的明天?

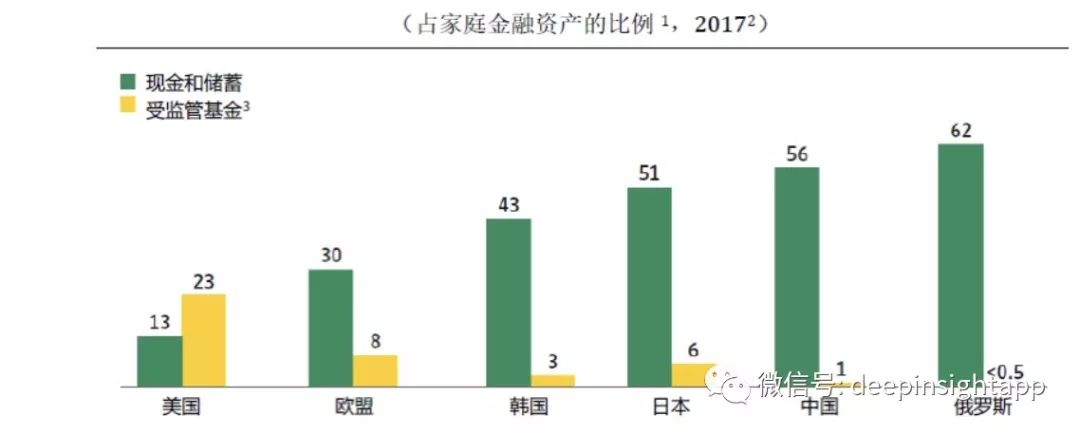

20年历史的中国公募基金行业和美国相比还是太年轻了,那么未来中国公募基金的发展会不会向美国看齐呢?1951年一个叫做约翰博格的年轻人看到一个震惊的数字:当时美国共同基金管理规模30亿美元,管理了100万个账户。对应当时美国超过700亿美元的银行存款和500亿美元的国债储蓄。很显然,约翰博格看到了这个存款搬家的巨大机会,从而选择了共同基金行业,不仅仅改变了自己的命运,也改变了美国共同基金行业。从下图我们看到美国人家庭资产配置中,基金的比例已经超过了现金和储蓄的比例。而中国家庭资产中的绝大多数还是配置在现金和存款,基金占家庭资产的比例极低。即使不成为美国,随着中国人民收入增加,逐步成为一个经济水平发达的国家,居民在基金产品的配置比例也一定会提高。今天欧洲、韩国和日本等国家居民基金配置比例也比中国要高。

但是这个过程的实现需要多长时间?是逐步增长还是遇到某个拐点突然爆发?我们还是拿美国来举例子。

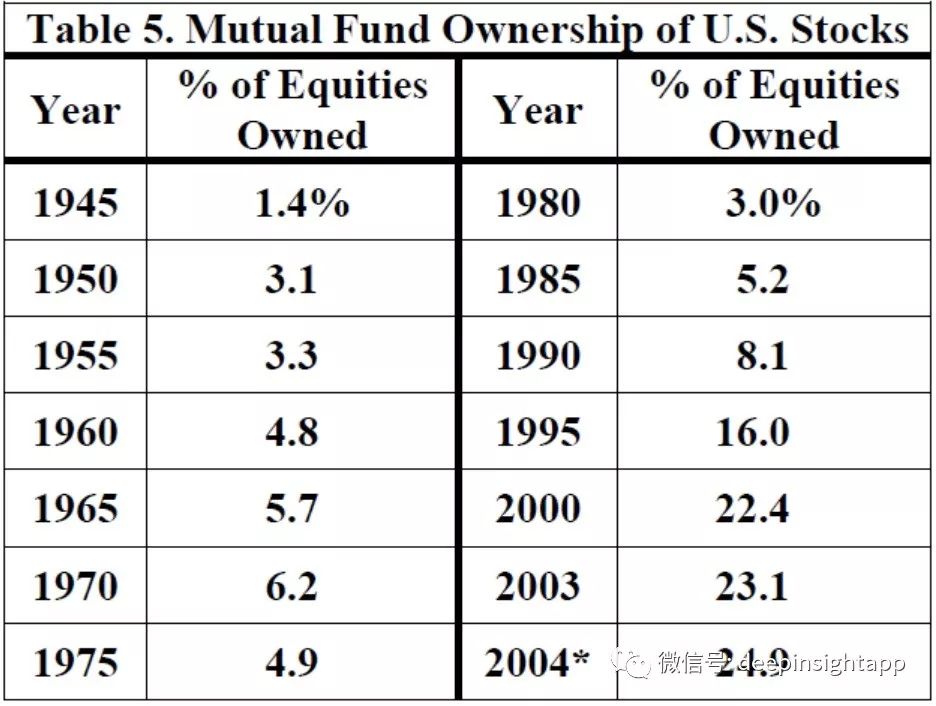

先看一个有趣的数字:1945年的时候美国共同基金持有股票占美股总市值的比例为1.4%,到了1980年这个比例仅仅增长到了3%。这个过程中当然美国整体股市还是上涨的,从绝对量角度看共同基金规模也增长了很多。但是从相对量的角度来看,美国共同基金在1945到1980年这35年时间中,市场份额的增长非常少。真正的爆发从1980年之后开始,从1980哒2000年,美国共同基金持有股票总市值的比例从3%一路上升到22.4%,真正完成了居民家庭资产配置的机构化之路。也是从这个时候开始,越来越多的居民通过购买共同基金作为家庭资产在股票的配置,而非个人炒股。那么美国机构化突飞猛进的20年到底发生了什么?

这20年发生了两个重要的事件。一个是出现了美国历史上为期时间最长,规模最大的牛市。从1980年开始道琼斯差不多从1000点上涨到了13000点,涨幅超过13倍。大量的投资者发现,在一个长期的牛市中,个人投资者是跑不赢机构的。于是越来越多人相信将资产交给专业机构投资者打理的理念。另一个事件是养老金的大行其道。从人性的角度看,为什么你会愿意买共同基金?

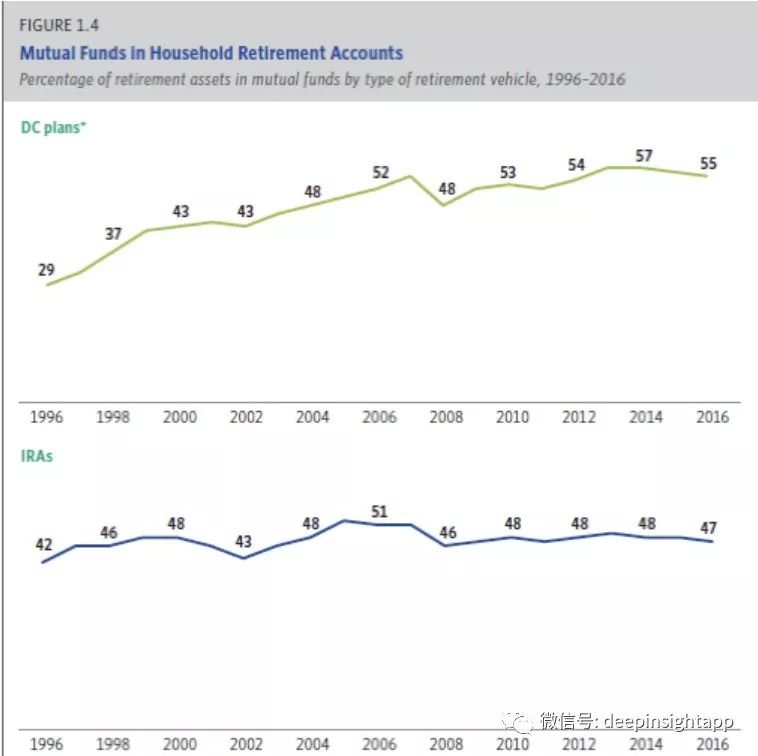

因为从买入的那一刻起,你已经获得了盈利。由于美国养老金能够抵扣税收,所以投资者从买入养老金的那一刻,其实已经赚到了。美国个人主要是两类养老金:DC(Defined Contribution)计划,公司提供给个人的养老金计划。在这个计划中,个人会拿一部分钱存在养老金,公司会选择金额匹配。然后整体交给外部机构做管理。还有一个是IRA计划,这个完全由个人做管理,可以部分抵扣税收。过去几年这两类养老金占比的份额都在提高,特别是DC养老金,从1996年29%的共同基金规模提高到了2016年的55%。

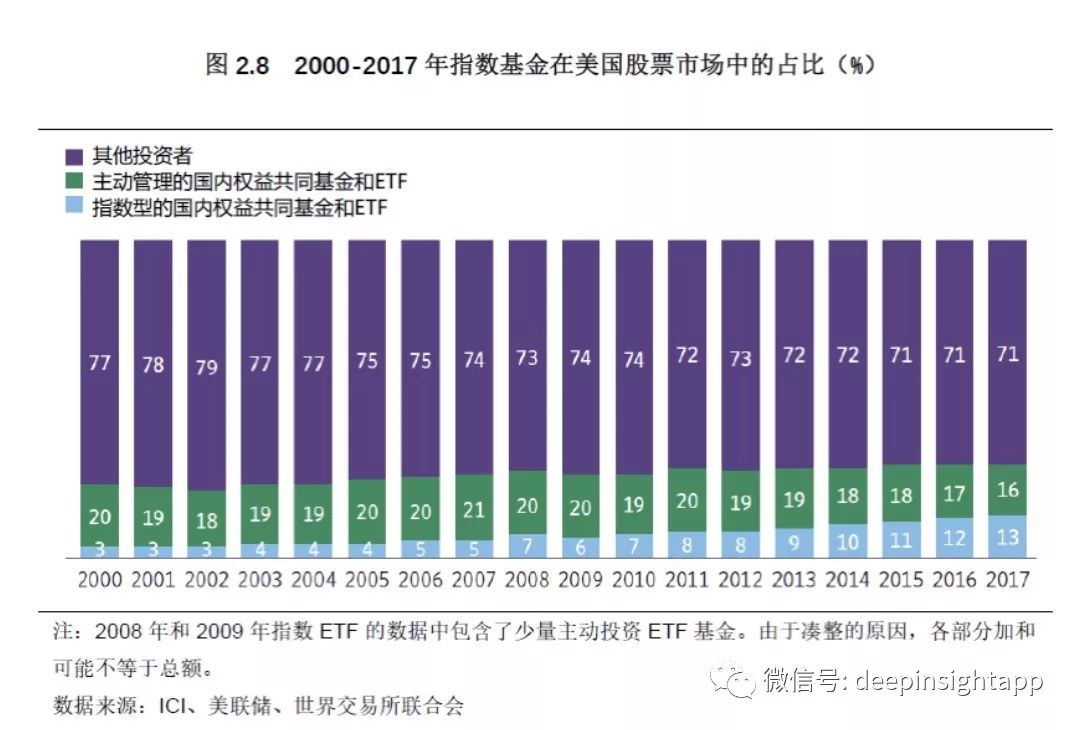

产品的创新也给后来者带来巨大机会。今天全美资产管理规模最大的公司,无论是贝莱德还是先锋集团,都不是像Templeton这样的百年老店,甚至其历史并不长。但是他们就是依靠对于被动化产品的创新,成为了今天全美资产管理规模最大的公司。指数基金是1975年第一次进入资产管理行业市场,但是截至2017年底,他们占到了13%的股票市场份额。2016年,美国指数基金交易量占到了全市场交易量的30%。2016年11月,美国交易最活跃品种中,前十大有六个来自于指数基金,当然最牛的就是著名的SPDR 标普500ETF,每天的换手超过了1亿股。其他成交活跃的包括iShares罗素2000,日均交易量超过了苹果和亚马逊。全球指数基金的整体规模超过了3.5万亿美元,已经超过3万亿美元对冲基金的整体规模

未来国内公募基金趋势的几点猜想

1. 行业要出现大的飞跃必须依赖制度红利。我们从美国的例子上看,养老金政策是推动美国共同基金大发展最大的制度红利。美国的养老金政策从全球来看,也是最完善的,对于税收减免的帮助最大的。这也是为什么发达程度差不多的欧洲,日本,共同基金占比就没有美国那么高。当然长期大牛市也是一个次要因素。所以国内共同基金飞跃发展,必须要有大的制度红利出台。

2. 合伙人/事业部制度保障优秀的基金管理人。在美国其实共同基金的super star超级巨星很少。约翰博格认为就三个人:彼得林奇,约翰涅夫和比尔米勒。最后一个比尔米勒后来还遇到了滑铁卢,然后约翰涅夫是博格自己招进去的。但是完善的事业部和合伙人模式,能够保障优秀的基金经理能更加稳定在公司的平台下。保留优秀的基金经理,其实就是保留了超额收益的部分能力。其实无论共同基金还是对冲基金,透明有效的激励机制在美国已经非常成熟了。更重要的是,在美国几乎任何一家基金公司,其都是向投资研究人员导向的。他们明白这些人才是整个基金管理公司的内核。

3. 标准化产品的头部效应。主动管理型产品是非标准化的,各个基金都会有些特色,虽然集中度在提高,但没有那么快和明显。倒是标准化的基金产品一定是快速集中的。最典型就是指数基金,我们一般就知道贝莱德和先锋,因为他们只做这个,做得太好了。那么其他人做被动化产品没有任何优势,这种类标准的基金产品,头部效应会很明显。

4. 一定会出现可追溯业绩超过20年的基金经理。我们国内现在各种大奖,5年期就是很长了。但是美国很多基金经理会管理产品超过10年,20年。所以未来国内也会出现那些可追溯业绩超过20年的明星基金经理。

一些个人感悟,写在公募基金成立20年。我们都太幸运了,赶上了伟大的时代。二级市场无论买方还是卖方,都是受益于这个最好的时代发展。也发自内心,感谢造就这个伟大时代的每一个人!

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。