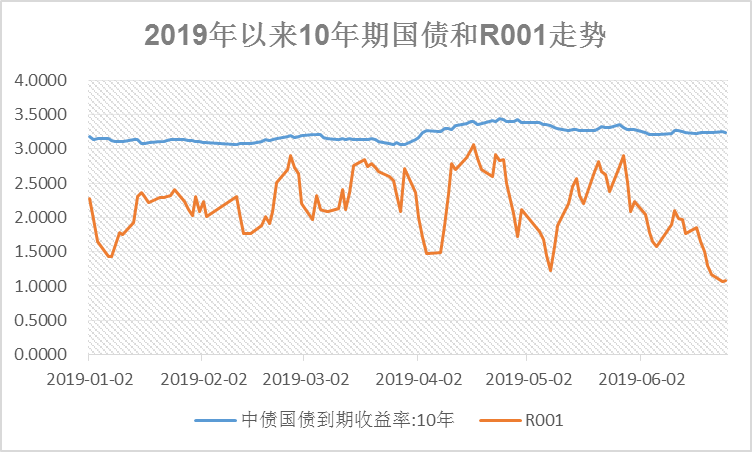

近期资金面持续宽松,DR001从6月初至今基本维持在2%以下,DR001加权平均利率于6月24日跌破1%至0.9931%。监管为缓解流动性分层问题,采取了一系列缓解资金面紧张的问题,央行连续两周加大公开市场操作,证监会也于近期出台支持大型证券公司金融债的发行并鼓励大行与大型券商做同业交易对手,支持大型券商对中小非银机构融资。

当前DR001已处于历史绝对低位,但长债并未跟随短期利率出现明显下行,反而依然在极窄的区间内震荡,交易空间有限,风险大于收益。

1.三次利率“1”时代分析

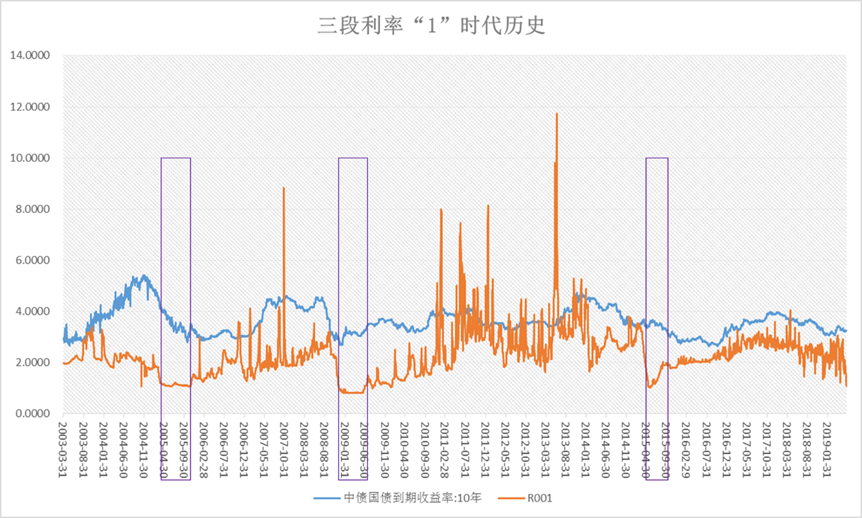

2005.4-2005.11 | 2008.12-2009.6 | 2015.5-2015.6 | |

下行因素 | 央行通过引导央票发行利率下行推动市场利率出现快速下行,同时CPI保持低位 | 全球金融危机,央行实行双降对冲外部压力 | 经济结构性问题突出,央行多次双降叠加股市资金流入 |

结束因素 | 货币政策转向,央票发行利率快速上行 | 宽财政宽货币持续发力推动经济基本面触底回升,宏观经济走强叠加IPO重启 | 市场配置需求提升,长债迎来牛市,资金需求逐步提高 |

从历史来看,隔夜回购利率接近1%的时期可划分为三段,分别2005年4月-2005年11月、2008年12月-2009年6月和2015年5月-2015年6月。

利率“1”时代驱动因素分析

2.本轮有何不同?

通过观测三段利率“1”时代的历史不难发现,2005年的债券牛市是由于央行对公开市场利率的引导,准确来说,债券市场的牛市行情启动于2004年11月央行主动引导央票发行利率下行,10年期国债收益率随之开始下行。当隔夜利率到达“1”时代,债券牛市也快接近尾声。而2008年和2015年短端利率维持低位则是由于基本面趋弱推动央行货币政策走向宽松所致。

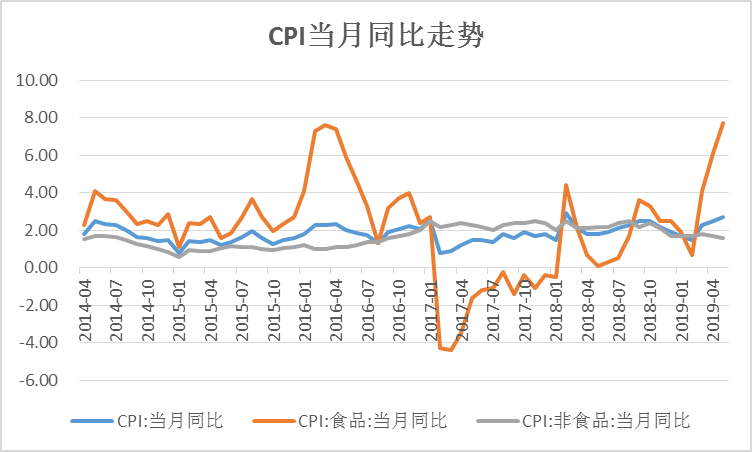

而当前所面临的则是市场流动性分层,并非是为了刺激经济采取的措施。在2019年4月19日中央政治局会议上也定调了稳健的货币政策要松紧适度,边际上已经出现收紧。此外,由于非瘟影响导致猪肉价格仍有上涨压力也制约了货币政策进一步宽松的空间。因此本轮的宽松并非是托底经济而是为了应对流动性分层问题,进而提振市场信心,缓解非银金融机构流动性困难,避免引发流动性风险事件。

从目前的利率走势我们也可以印证上述观点,在当前总量宽松、流动性分层情况下,长端利率依旧处于窄幅波动状态,凸显下行乏力态势。后期流动性分层问题得以缓解后,总量流动性若边际收紧,那么可能会对债市的冲击较为明显,短端利率可能会面临较大的上行压力。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。