招商证券

摘要

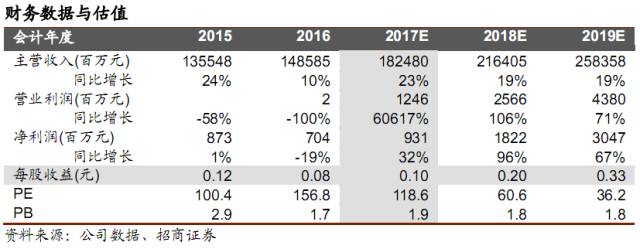

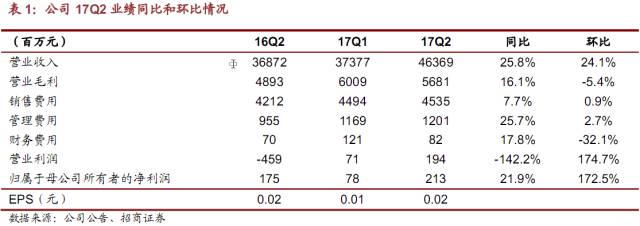

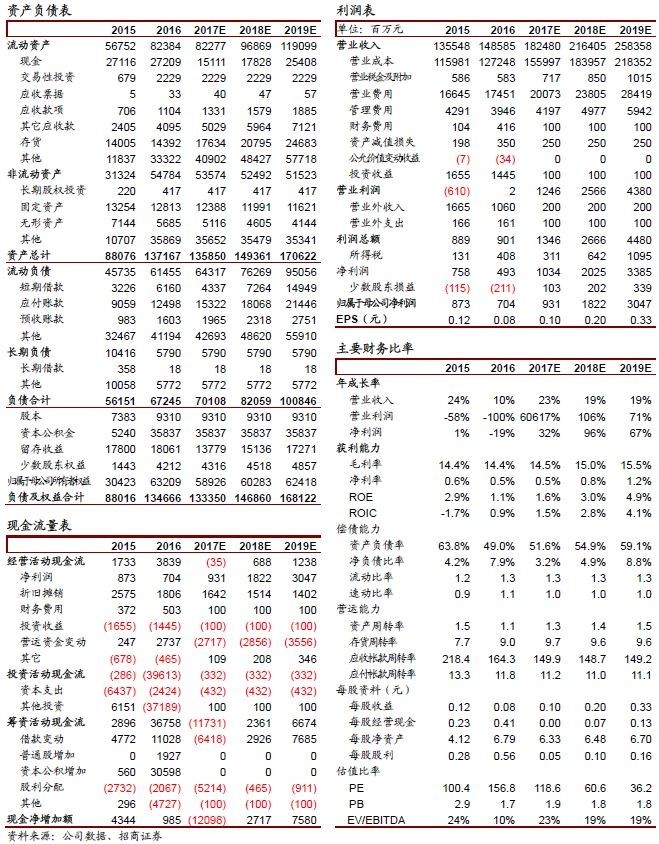

苏宁云商公布2017年半年报:2017年上半年公司实现营业收入837亿,同比增长21.9%,实现归母净利润2.9亿,同比增长340%,公司同时预计3季度净利润3-4亿,1-9月净利润5.9-6.9亿,公司基本面拐点已经出现,线上销售高增长带动营收增速加快,随着线上毛利率走高公司综合毛利率将见底回升,维持“强烈推荐-A”评级。

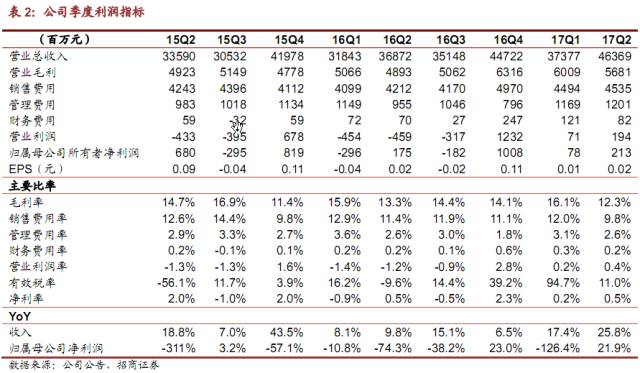

线上销售高增长,费用率向下拐点已经出现。1)线上销售继续保持高速增长,上半年线上平台销售500亿,同比增长52.8%,线上销售占比较去年同期提升10pc至42.2%,由于线上毛利率7%低于19%的线下毛利率,因而公司上半年综合毛利率同比下降0.53pc;2)公司上半年销售和管理费用率同比下降1.56pc,主要来自于员工费用率和租赁费率分别下降了0.49pc(公司加强绩效考核,人均劳效提升)和0.74pc(租赁费用同比持平,但同店收入提升导致租赁费率下降)。

门店结构优化,同店增速加快。1)公司门店结构继续优化,上半年云店新开13家,升级改造50家,云店占比从去年末的9.3%提升至上半年末的13.7%;2)同店增速加快,2季度同店增速较1季度提升2pc至5.54%,一方面是公司紧抓促销旺季销售,另一方面门店结构升级带动同店增速提高,上半年云店同店收入增长6.4%,高于常规店3pc。

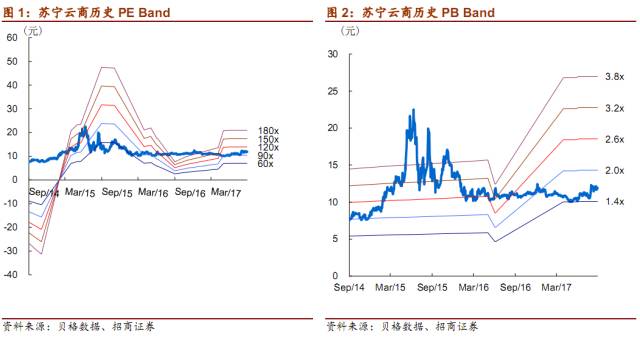

我们认为苏宁的潜力在于线上更快的GMV增速和潜在毛利空间,同时物流和金融业务已经进入向上的盈利通道,预计公司2017-2019年净利润分别为9.3亿、18.2亿、30.4亿,维持“强烈推荐-A”评级。1)零售业务:线下随着门店的改造,毛利率已回升至历史最好水平;线上毛利率今有望从2016年的6.5%提升至2017年的8.5%、2018年的11%;2)物流业务:随着天天快递整合完成,苏宁大件物流履约成本较行业有30%的成本优势,预计未来三年社会化物流收入占比每年提升10pc;3)金融业务:依托较全的金融牌照以及更快的GMV增速,预计未来苏宁金融仍将保持100%以上的交易规模增速,随着今年下半年苏宁银行的开业,预计金融业务净利润将出现爆发式增长。

风险提示:线上销售增速放缓,毛利率回升不及预期。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。